Στεγαστικά δάνεια: «Κλειδώνουν» οι λεπτομέρειες του σχεδίου που θα τρέξει το 2023 για την επιδότηση των ευάλωτων δανειοληπτών. Τι θα γίνει με τα επιτόκια των καταθέσεων, τις προμήθειες και τις χρεώσεις. Όλες οι λεπτομέρειες στο xristika.gr.

Με ευθύνη της Ειδικής Γραμματείας Διαχείρισης Ιδιωτικού Χρέους θα «τρέξει» ο μηχανισμός στήριξης των ενήμερων, ευάλωτων δανειολήπτων με στεγαστικό δάνειο σε κυμαινόμενο επιτόκιο.

Η περίμετρος δεν αναμένεται να ξεπεράσει τους 30.000 ωφελούμενους και το ύψος των δανείων εκτιμάται στα περίπου 2 δισ ευρώ.

Σύμφωνα με πληροφορίες, στην συνάντηση που θα έχουν σε λίγες ώρες ο υπουργός Οικονομικών Χρήστος Σταϊκούρας με τους διευθύνοντες συμβούλους των τραπεζών θα οριστικοποιηθούν όλες οι παράμετροι του προγράμματος, το οποίο θα χρηματοδοτήσουν οι τέσσερις συστημικές τράπεζες στο πλαίσιο των προγραμμάτων εταιρικής υπευθυνότητας που υλοποιούν.

Στεγαστικά δάνεια: Ποιοι δανειολήπτες θα μπουν στο πρόγραμμα

Στόχος είναι η επιβράβευση / στήριξη δανειοληπτών που βρίσκονται στα χαμηλότερα εισοδηματικά κλιμάκια αλλά παραμένουν συνεπείς – ενήμεροι ως προς τις οικονομικές τους δεσμεύσεις για δάνεια με εξασφάλιση πρώτης κατοικίας, παρά το γεγονός ότι βρίσκεται σε περιβάλλον αυξανόμενων επιτοκίων και γενικότερα μιας δύσκολης οικονομικής συγκυρίας.

Ειδικότερα, οι τέσσερις συστημικές τράπεζες θα καλύψουν ισόποσα το κόστος υλοποίησης της δράσης, ανεξαρτήτως του αριθμού των πελατών τους που ενδέχεται να επωφεληθούν και θα δεν θα έχουν λόγο για το ποιες αιτήσεις θα γίνονται δεκτές από την ηλεκτρονική πλατφόρμα που θα δημιουργηθεί για τον σκοπό αυτό.

Ετσι, αναμένεται ότι οι δανειολήπτες από όλες τις τράπεζες – συστημικές και μη συστημικές μπορούν να υποβάλλουν αίτηση και να κριθούν επιλέξιμοι για χρηματοδότηση.

Στεγαστικά δάνεια: Οι όροι της επιδότησης

Όπως είναι ήδη γνωστό, το πρόγραμμα προβλέπει την επιδότηση ποσού ίσου με το 50% της πρόσθετης επιβάρυνσης που έχουν υποστεί οι δικαιούχοι λόγω της αύξησης των επιτοκίων.

Ο υπολογισμός της επιβάρυνσης θα γίνει με ημερομηνία αναφορά την 1η Ιουλίου 2022 και οι δικαιούχοι θα επιδοτούνται με το 50% της διαφοράς κάθε τρέχουσας δόσης.

Σύμφωνα με πληροφορίες στο πρόγραμμα θα μπορούν να ενταχθούν δάνεια που έχουν καθυστέρηση μικρότερη των 90 ημερών στις 31/12/2022 αλλά μέχρι την υποβολή αίτησης, τυχόν καθυστερήσεις θα πρέπει να καλυφθούν από τον δανειολήπτη ώστε να είναι ενήμερος (καθυστέρηση μέχρι 30 ημέρες) και να παραμείνει καθ’ όλη τη διάρκεια της περιόδου ανταμοιβής – επιδότησης.

Στεγαστικά δάνεια: Πότε θα διακόπτεται η επιδότηση

Ωστόσο, αν σε οποιοδήποτε σημείο της 12μηνης επιδότησης ο δανειολήπτης καταγράψει καθυστερήσεις στην αποπληρωμή δόσεων που ξεπερνά τις 30 ημέρες, η επιδότηση θα διακοπεί.

Όμως σε αυτή τη περίπτωση το ποσό που θα έχει ήδη καταβληθεί δεν θα ανακτηθεί ούτε θα αναζητηθεί.

Η επιδότηση θα είναι διάρκειας 12 μηνών από την έναρξη λειτουργίας της σχετικής ηλεκτρονικής πλατφόρμας – στόχος είναι εντός του Ιανουαρίου 2023 – και την ημερομηνία υπαγωγής του δανειολήπτη στο πρόγραμμα.

Στεγαστικά δάνεια: Περιθώριο 3 μήνες για την αίτηση

Οι ευάλωτοι δανειολήπτες θα έχουν περιθώριο 3 μηνών από την έναρξη λειτουργίας του μηχανισμού ώστε να υποβάλλουν το αίτημα τους.

Στεγαστικά δάνεια: Οι προμήθειες και τα τέλη

Στην ατζέντα της σημερινής συζήτησης εντάσσεται και το θέμα της μείωσης των προμηθειών – χρεώσεων για μια σειρά συναλλαγές και οι CEO των τεσσάρων τραπεζών αναμένεται να παρουσιάσουν τις προτάσεις τους. Στο επίκεντρο βρίσκονται οι χρεώσεις που αφορούν συναλλαγές της καθημερινότητας.

Για παράδειγμα, οι τέσσερις συστημικές τράπεζες για την πραγματοποίηση «μικρών» μεταφορών μεταξύ ιδιωτικών έχουν αναπτύξει το IRIS Payments, που σε πολλές περιπτώσεις παρέχεται χωρίς επιβάρυνση.

H Alpha Bank από την πρώτη μέρα λειτουργία του προγράμματος δεν επιβάλλει χρέωση για απλή μεταφορά χρημάτων σε ιδιώτες, η Εurobank ανακοίνωσε πριν από λίγες μέρες ότι όλες οι μεταφορές μέχρι 500 ευρώ θα εκτελούνται χωρίς χρέωση ενώ η Πειραιώς χρεώνει 0,50 ευρώ για ποσά από 51-500 ευρώ όπως άλλωστε και η Εθνική και ενδεχομένως να «μηδενίσουν» και αυτή τη συγκεκριμένη χρέωση.

Σε ότι αφορά στα τέλη για εμβάσματα η Alpha Bank, σύμφωνα με πληροφορίες, προσανατολίζεται να διαμορφώσει σε ιδιαίτερα ανταγωνιστικά επίπεδα για τους ιδιώτες και επιχειρήσεις τη μέγιστη προμήθεια για τα εξερχόμενα εντός ευρωπαϊκού χώρου, αλλά να προχωρήσει και σε μειώσεις στο τιμολόγιο των προμηθειών για εμβάσματα εκτός Ευρώπης.

Στεγαστικά δάνεια: Χρεώσεις

Για τις χρεώσεις που επιβάλλονται για πληρωμές λογαριασμών ΔΕΚΟ, υπάρχουν ήδη διαφοροποιήσεις μεταξύ των τραπεζών και κάθε τράπεζα θα ακολουθήσει διαφορετική τιμολογιακή πολιτική.

Σήμερα το κόστος εξόφλησης είναι 0,30 ευρώ για την Αlpha και μεταξύ 0,50 – 0,60 ευρώ στις άλλες συστημικές τράπεζες.

Θα πρέπει να σημειωθεί ότι οι ελληνικές τράπεζες έχουν σημαντικά χαμηλότερο ποσοστό στα οργανικά τους έσοδα σε σχέση με τις τράπεζες της ευρωζώνης τόσο ως ποσοστό επί των συνολικών τους εσόδων, όπου βρίσκονται στην προτελευταία θέση, πάνω από την Ολλανδία, όσο και ως ποσοστό του ΑΕΠ (στην 9η θέση).

Συνεπώς οι τράπεζες της ευρωζώνης, που έδιναν αρνητικά επιτόκια στους καταθέτες, αυξάνοντας τα έσοδα τους, χρεώνουν ακριβότερα και τις υπηρεσίες τους.

Στεγαστικά δάνεια: Επιτόκια καταθέσεων

Τέλος σε ότι αφορά στις καταθέσεις, τις επόμενες ημέρες αναμένεται να ανακοινωθούν αυξήσεις ώστε τα επιτόκια να προσεγγίσουν ή και να ξεπεράσουν κατά πολύ το 1% για προθεσμιακές καταθέσεις άνω των 100.000 ευρώ.

Οι πληροφορίες αναφέρουν ότι τις αμέσως επόμενες μέρες η Alpha Bank θα προσφέρει δύο νέα προϊόντα – 12 και 24 μηνών – με αυξανόμενα επιτόκια για κάθε τρίμηνο δέσμευσης, φτάνοντας στα επίπεδα του 1,80% που μεσοσταθμικά οδηγεί σε απόδοση πάνω από τη μια μονάδα για διετή δέσμευση.

Σήμερα το επιτόκιο διαμορφώνεται 0,70% – 0,80% ακόμη και για ποσά κάτω των 100.000 ευρώ.

Στεγαστικά δάνεια: Επιδότηση δόσεων

Μέχρι σήμερα η πολιτική των τραπεζών είχε βγάλει από το κάδρο του προβληματισμού τη συγκεκριμένη κατηγορία δανειοληπτών με τα πιστωτικά ιδρύματα να αρνούνται να εντάξουν αυτή την κατηγορία των δανειοληπτών σε προγράμματα σταθερού επιτοκίου.

Η αγωνία των δανειοληπτών για τις δυνατότητες αλλαγής επιτοκίου κορυφώνεται το τελευταίο διάστημα όσο τα επιτόκια συνεχίζουν να ανεβαίνουν και τα αιτήματα μετατροπής από κυμαινόμενο σε σταθερό αυξάνονται.

Η εξέλιξη αυτή δείχνει ότι το τραπεζικό σύστημα, παρά το γεγονός ότι η μετατροπή επιτοκίου ήταν εφικτή χωρίς σημαντικό κόστος για τον δανειολήπτη, δεν λειτούργησε προληπτικά.

Έτσι τα σταθερά επιτόκια που κυριάρχησαν στην αγορά κυρίως τα δύο τελευταία χρόνια αξιοποιήθηκαν ως εργαλείο για την προσέλκυση νέας πελατείας και όχι ως γραμμή άμυνας για τους συνεπείς πελάτες.

Ωστόσο, η κυβέρνηση πίεσε τις τράπεζες ώστε οι καλοπληρωτές δανειολήπτες να μην βρεθούν σε αδιέξοδα. Έτσι, διαφαίνεται πως θα ισχύσει και για αυτούς η επιδότηση των στεγαστικών δανείων που προτείνουν οι τράπεζες για τα ευάλωτα νοικοκυριά, με βάση την πρόταση που αποστάλθηκε επίσημα στον SSM.

Η επιδότηση θα ξεκινήσει από τον Ιανουάριο του 2023 και θα ισχύσει έως τα τέλη του 2023, καλύπτοντας ωστόσο και τις αυξήσεις επιτοκίων που έγιναν το δεύτερο εξάμηνο του 2022.

Κατά πληροφορίες, δικαίωμα επιδότησης θα έχουν όλα τα ευάλωτα νοικοκυριά που έχουν ενήμερα δάνεια στις τράπεζες –συστημικές και μη– αλλά και τα ενήμερα δάνεια των ευάλωτων δανειοληπτών που έχουν τιτλοποιηθεί και βρίσκονται στην κυριότητα των funds.

Η επιδότηση θα καλύψει το 50% της αύξησης των επιτοκίων που έχει περάσει μέχρι σήμερα στις δόσεις των δανείων, αλλά και όσες προκύψουν εντός των επόμενων 12 μηνών.

Ετσι, όπως έχουν διευκρινίσει οι τράπεζες, εάν η δόση ενός ενυπόθηκου δανείου ήταν τον περασμένο Ιούνιο 400 ευρώ και έχει αυξηθεί μέχρι σήμερα στα 500 ευρώ, η επιδότηση θα είναι 50 ευρώ.

Εφόσον με βάση την πορεία του euribor η αύξηση τους προσεχείς μήνες φτάσει τα 560 ευρώ, η συνολική επιδότηση θα είναι 80 ευρώ. Στην κατηγορία των συνεπών δανειοληπτών ανήκουν όσοι δεν έχουν καθυστερήσει τη δόση του δανείου για χρονικό διάστημα μεγαλύτερο των 3 μηνών.

Ο μηχανισμός για την έναρξη καταβολής της επιδότησης θα «πατήσει» στην πλατφόρμα του προγράμματος «Γέφυρα», που λειτουργεί στην Ειδική Γραμματεία Διαχείρισης Ιδιωτικού Χρέους.

Οι δανειολήπτες που πληρούν τα εισοδηματικά και περιουσιακά κριτήρια, ώστε να χαρακτηριστούν ευάλωτοι, θα μπαίνουν στην πλατφόρμα που θα ανοίξει για αυτό τον σκοπό και θα κάνουν αίτηση για να λάβουν την επιδότηση.

Το ποσό της επιδότησης θα πιστώνεται σε ειδικό λογαριασμό.

Η δόση όμως που θα πληρώνουν στην τράπεζα θα είναι αυτή που προκύπτει με βάση τη δανειακή τους σύμβαση και δεν θα είναι μειωμένη.

Αρα θα πρόκειται για επιδότηση με τη μορφή επιστροφής του ποσού στον λογαριασμό του δανειολήπτη.

Αντίστοιχα, το ποσό της επιδότησης θα συγκεντρωθεί από τις τέσσερις συστημικές τράπεζες σε ένα κοινό ταμείο με τη μορφή ενός κουμπαρά, μέσω του οποίου θα πιστώνονται από την ΕΓΔΙΧ τα ποσά στους δικαιούχους.

Στεγαστικά δάνεια: Μικρή αύξηση και στα επιτόκια καταθέσεων

Όσον αφορά στις καταθέσεις, σύμφωνα με τα στοιχεία της Τράπεζας της Ελλάδας (ΤτΕ), μπορεί το μέσο σταθμισμένο επιτόκιο να παρέμεινε σχεδόν αμετάβλητο στο 0,05%, υπήρξε, ωστόσο, μία μικρή αύξηση αυτού στις προθεσμιακές καταθέσεις.

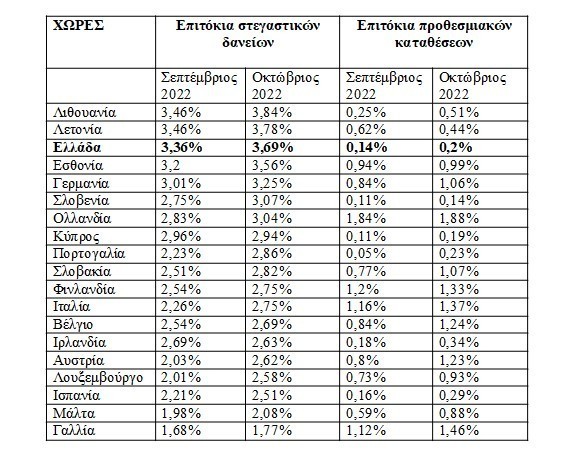

Πιο αναλυτικά, το επιτόκιο στις προθεσμιακές καταθέσεις ενός έτους «άγγιξε» τον περασμένο Οκτώβριο το 0,2% έναντι 0,14% τον Σεπτέμβριο και 0,11% τον Αύγουστο.

Η Ελλάδα, δηλαδή, καταγράφει την τρίτη χαμηλότερη επίδοση σε σύνολο 19 ευρωπαϊκών χωρών, μετά τη Σλοβενία (0,14%) και την Κύπρο (0,19%), όταν, για παράδειγμα, η Γαλλία και η Ολλανδία επιβραβεύουν τους αποταμιευτές τους με επιτόκια 1,46% και 1,88% αντίστοιχα!

Το περιθώριο επιτοκίου μεταξύ των υφιστάμενων καταθέσεων και δανείων στη χώρα μας δε, έχει αυξηθεί στις 4,23 εκατοστιαίες μονάδες, γεγονός που δικαιολογεί την πίεση που ασκείται το τελευταίο διάστημα στις τράπεζες, τόσο από την κυβέρνηση, όσο και από τους ίδιους τους καταθέτες, να περάσουν γρηγορότερα τις αυξήσεις της ΕΚΤ και στις καταθέσεις.

Πιο αναλυτικά, η κυβέρνηση ζητά αύξηση των επιτοκίων καταθέσεων και μείωση των αυξημένων επιτοκίων χορηγήσεων ως αποτέλεσμα της αύξησης των επιτοκίων της ΕΚΤ.

«Τα πιστωτικά ιδρύματα αναμένεται να κινηθούν, διακριτά και ανεξάρτητα, προς αυτή την κατεύθυνση το προσεχές διάστημα.

Η ελληνική κυβέρνηση ζητά αυτό να γίνει άμεσα, λαμβάνοντας υπόψη και τη μεγάλη αύξηση του επιτοκιακού περιθωρίου των τραπεζών το τελευταίο διάστημα», σημειώνεται από το οικονομικό επιτελείο.