Δάνεια: Δανειολήπτες πληρώνουν «στα τυφλά» ασφάλιση κατοικίας και χάνουν τον μειωμένο ΕΝΦΙΑ. Ισόγεια σπίτια καλύπτονται για πτώση αεροσκαφών και όχι για πλημμύρα! «Στο σκοτάδι» χιλιάδες ιδιοκτήτες ακινήτων που χάνουν την έκπτωση. «Καραμπόλα» και με όσους ασφαλίζουν αποθήκες και βοηθητικούς χώρους. Μπαράζ πιέσεων για αλλαγές μετά τις αποκαλύψεις στο myProperty. Όλες οι λεπτομέρειες στο xristika.gr.

Έντονες ζυμώσεις μεταξύ φορέων της αγοράς και του υπουργείου Οικονομικών για να δοθεί κατ’ εξαίρεσιν έκπτωση ΕΝΦΙΑ και σε όσους δεν είχαν ασφαλιστεί για πλημμύρα, βρίσκεται σε εξέλιξη τις τελευταίες μέρες.

Αιτία στέκεται η βροχή ερωτημάτων και καταγγελιών που δέχονται καθημερινά τα τηλεφωνικά κέντρα ασφαλιστικών εταιριών, τραπεζών και της Ανεξάρτητης Αρχής Δημοσίων Εσόδων, από χιλιάδες ιδιοκτήτες ακινήτων που επισκέφθηκαν την πλατφόρμα myProperty της ΑΑΔΕ, προκειμένου να κάνουν Αίτηση μείωσης του ΕΝΦΙΑ, αλλά βλέπουν πως δεν την δικαιούνται όπως ανέμεναν.

Στην πλατφόρμα, τώρα αποκαλύπτεται ότι πολλοί δανειολήπτες:

- δεν έχουν πάρει ποτέ στα χέρια τους το ασφαλιστήριο κατοικίας τους, αν και το ζητούσαν μήνες ή και χρόνια τώρα

- δεν γνώριζαν τις καλύψεις του ασφαλιστηρίου που οι τράπεζες τους αναγκάζουν να πληρώνουν

- σε πάμπολλες περιπτώσεις το ασφαλιστήριο δεν καλύπτει ασφάλιση πλημμύρας όπως απαιτείται για να έχουν έκπτωση.

Το πρόβλημα είναι μεγαλύτερο για δανειολήπτες που ασφαλίστηκαν «με το ζόρι» σε όποια ασφαλιστική τους επέδειξε η τράπεζα, χωρίς να τους δίνει όμως καν στα χέρια τους το ασφαλιστήριο συμβόλαιο με τις καλύψεις που πληρώνουν και έχουν.

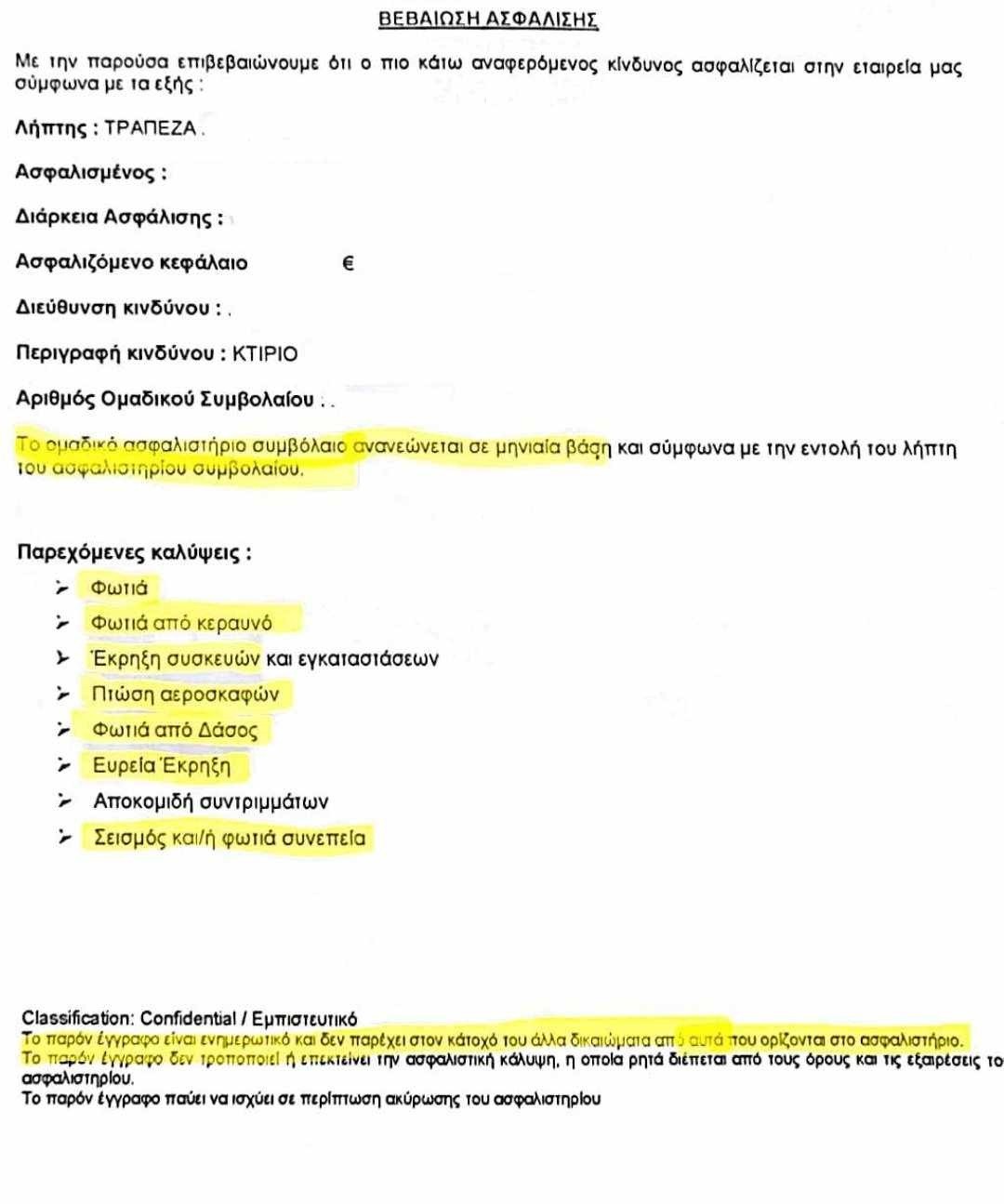

Σε τέτοιες περιπτώσεις όπου τράπεζες αρνούνταν να δώσουν στους δανειολήπτες τους αναλυτικούς όρους του ασφαλιστηρίου τους, όταν μετά από αιτήσεις και επιμονή μηνών τους δίνουν τελικά μία… «βεβαίωση ασφάλισης» (δηλαδή μια περίληψη αντί πλήρες ασφαλιστικό συμβόλαιο με τους όρους και τις καλύψεις) τότε οι ιδιοκτήτες ανακαλύπτουν ότι ακόμα και σε μονοκατοικίες ή ισόγεια διαμερίσματα που εφάπτονται στο έδαφος, τα ασφαλιστήρια που οι τράπεζες τούς υποχρέωσαν να συνάψουν με όποια ασφαλιστική και όρους αυτές ήθελαν, καλύπτουν μέχρι και κίνδυνο από… πτώσεις αεροσκαφών, αλλά όχι από πλημμύρες!

Και αυτό χωρίς να τους επιτρέπουν να επιλέξουν οι ίδιοι ελεύθερα σε ποια ασφαλιστική εταιρία και με ποιους όρους θα ασφαλιστούν, για κινδύνους φυσικών καταστροφών ή ζωής κ.λπ. όπως απαιτεί η σύμβαση του δανείου τους.

Δάνεια: Παρεμβάσεις

Παράγοντες της ασφαλιστικής αγοράς αλλά και η Ομοσπονδία Ιδιοκτητών Ακινήτων (ΠΟΜΙΔΑ) πιέζουν και ζητούν επανεξέταση του μέτρου έκπτωσης του ΕΝΦΙΑ, ώστε να μη τη χάσουν όσοι δεν είχαν ασφαλιστεί και για τους τρεις κινδύνους σεισμού, πυρκαγιάς και πλημμύρας.

Τα όσα αποκαλύπτει η πλατφόρμα υποχρεώνουν και το υπουργείο Οικονομικών να εξετάσει το ενδεχόμενο αλλαγών, καθώς διαπιστώνονται προβλήματα που δεν ήταν γνωστά όταν είχε τεθεί σε διαβούλευση η σχετική διάταξη.

Προβληματισμός εκφράζεται πάντως, όχι μόνο για τα στοιχεία τα οποία απέστειλαν πρωτογενώς οι ασφαλιστικές εταιρίες για το έτος 2023, αλλά και στον τρόπο υπολογισμό της έκπτωσης για τους δικαιούχους.

Το «κρας τεστ» που θα κρίνει αν τελικώς απαιτούνται παρεμβάσεις, αναμένεται σε περίπου μία εβδομάδα, όταν θα διαφανεί αν τελικώς υπάρχει κίνδυνος να αποδειχθούν σημαντικά λιγότεροι από 1 εκατομμύριο -όπως είχαν προϋπολογιστεί- οι τελικοί δικαιούχοι έκπτωσης.

Από το καλοκαίρι πάντως ήδη, όταν είχε προαναγγελθεί το μέτρο, ήταν γνωστό ότι έκπτωση 10% δικαιούνται μόνον:

- όσοι ασφαλίζουν κατοικία και για σεισμό και για πυρκαγιά και για πλημμύρα

- όσοι είχαν 12 μήνες ασφάλισης πέρυσι, ενώ για τους υπόλοιπους θα ισχύσει αναλογικά.

Πλέον όμως ανακύπτουν και άλλα ζητήματα, για τα οποία ίσως απαιτηθούν νέες παρεμβάσεις, αν μείνει «εκτός νυμφώνος» μεγάλος αριθμός δικαιούχων και δεν φανούν αρκετές οι διορθώσεις που θα γίνουν ως τις αρχές Μαρτίου από τις ασφαλιστικές.

Πρόβλημα ανακύπτει και ως προς στο ελάχιστο ποσό ασφάλισης των κατοικιών.

Για την πρώτο έτος εφαρμογής της έκπτωσης (συμβόλαια έτους 2023) έχει τεθεί ένα μάλλον χαμηλό όριο στα 900 ευρώ ανά τετραγωνικό, όταν σε περίπτωση ζημιών το κατασκευαστικό κόστος σήμερα μπορεί να φτάνει ή και να ξεπερνά τα 1.500-1.600 ευρώ ανά τετραγωνικό μέτρο.

Ωστόσο συχνά στα συμβόλαια αγοράς και ασφάλισης κατοικίας δεν ξεχωρίζουν οι κύριοι χώροι της κατοικίας, από τους βοηθητικούς (π.χ. κλειστό πάρκινγκ, αποθήκες κλπ) οι οποίες έχουν πιο απλή κατασκευή και ασφαλίζονται συνήθως για πολύ χαμηλότερο κόστος από τις τράπεζες, σε περίπου 300 ως 500 ευρώ.

Στην περίπτωση αυτή, π.χ. για κατοικία 50 τμ με ασφάλιση 1.000 €/τμ (πάνω από 900 που απαιτείται) και με αποθήκη ή γκαράζ 20 τμ που ασφαλίστηκε για 500€/τμ, εμφανίζεται σαν ακίνητο 70 τμ που καλύπτεται με ασφάλιση ύψους 60.000. Προκύπτει ασφάλιση 857€/τμ δηλαδή λιγότερα από 900 και δεν δικαιούται έκπτωση.

Τα δημοσιονομικά περιθώρια δεν φαίνονται να είναι απαγορευτικά για παρεμβάσεις και αλλαγές κατά την πρώτη εφαρμογή του μέτρου, ώστε να μην αποκλειστούν συλλήβδην όσοι έχουν αποθήκες ή άλλους βοηθητικούς χώρους.

Το κόστος του μέτρου έχει προϋπολογιστεί σε 26 εκατομμύρια ευρώ, τα οποία όμως μπορεί και να περισσέψουν αν οι δικαιούχοι αποδειχθούν τελικά πολύ ολιγότεροι από 1 εκατομμύριο.

Σε κάθε περίπτωση όμως, για να έχουν την έκπτωση ΕΝΦΙΑ το 2025, όλοι οι ιδιοκτήτες θα πρέπει να υπολογίζουν ότι τα φετινά συμβόλαια ασφάλισης θα πρέπει να παρέχουν κάλυψη τουλάχιστον 1.000 ευρώ ανά τετραγωνικό μέτρο της ασφαλιζόμενης κατοικίας.

Έρχονται δάνεια για όλους το 2024 – Ανακοίνωση από ελληνικές τράπεζες

Τον… ασκό του αιόλου ετοιμάζονται να ανοίξουν για το 2024 οι ελληνικές τράπεζες, χορηγώντας δάνεια, αφού οι καταθέσεις των Ελλήνων ξεχειλίζουν, σύμφωνα με το Ενιαίο Εποπτικό Μηχανισμό της ΕΚΤ.

Οι ελληνικές τράπεζες έχουν το μεγαλύτερο πλεόνασμα καταθέσεων από όλες τις τράπεζες στην ευρωζώνη, κάτι που εξηγεί και την απροθυμία τους να προσφέρουν καλύτερες αποδόσεις στους καταθέτες.

Αλλάζουν όμως ρώτα για το 2024 και οι τράπεζες της Ελλάδος βάζουν στόχο να αξιοποιήσουν αυτό το πλεόνασμα για να αυξήσουν δυναμικά τις χορηγήσεις δανείων, καθώς τα κέρδη που αποκομίζουν από τη διαφορά (spread) ανάμεσα στα επιτόκια χορηγήσεων και καταθέσεων θα κορυφωθούν το πρώτο τρίμηνο του έτους, ενώ αμέσως μετά αναμένεται να αρχίσουν και οι μειώσεις των επιτοκίων από την ΕΚΤ.

Αυτή την παράδοξη κατάσταση που έχουν διαμορφώσει οι τράπεζες επιβεβαιώνουν τα στοιχεία του Ενιαίου Εποπτικού Μηχανισμού της ΕΚΤ για το τρίτο τρίμηνο του 2023. Οι τράπεζες ενεπλάκησαν σε μια πολυετή και καταστροφική για τις ίδιες οικονομική κρίση, όπου, μεταξύ άλλων, βρέθηκαν με τα μισά τους χαρτοφυλάκια δανείων «στο κόκκινο».

Έτσι, ενώ οι ροές των καταθέσεων, σε ένα περιβάλλον ανάπτυξης της οικονομίας και σταθερότητας, έχουν επανέλθει σε κανονικότητα, την ίδια ώρα τα χαρτοφυλάκια δανείων έχουν αποψιλωθεί, κυρίως μέσα από τη διαδικασία τιτλοποίησης με κρατικές εγγυήσεις (σχέδιο «Ηρακλής») και οι νέες χορηγήσεις δίνονται με… σταγονόμετρο και δεν επαρκούν για να αποκατασταθεί στοιχειωδώς η ισορροπία μεταξύ δανείων και καταθέσεων.

Τα στοιχεία του SSM δίνουν την εικόνα ενός τραπεζικού συστήματος που… πνίγεται από τις καταθέσεις χωρίς να τις αξιοποιεί για να χορηγεί δάνεια:

- Οι καταθέσεις στο τέλος του γ’ τριμήνου ξεπερνούσαν τα 206 δισ. ευρώ, έναντι δανείων που ανέρχονταν μόλις σε 123,3 δισ. ευρώ.

- Έτσι, η σχέση Δανείων προς Καταθέσεις διαμορφώθηκε σε ποσοστό χαμηλότερο του 60% (59,24%), τη στιγμή που ο μέσος όρος της ευρωζώνης είναι 104%, καθώς οι τράπεζες χορηγούν δάνεια που ξεπερνούν το ύψος των καταθέσεών τους, χρησιμοποιώντας χρηματοδοτήσεις και από άλλες πηγές. Θεωρητικά, αν οι ελληνικές τράπεζες διαμόρφωναν τον δικό τους δείκτη Δανείων/Καταθέσεων στο 100%, θα έπρεπε να χορηγούσαν επιπλέον δάνεια ύψους 83 δισ. ευρώ! Ένα ποσό, βέβαια, που θα ήταν αρκετό για να κάνει την οικονομία… τούρμπο.

- Οι ελληνικές τράπεζες κάνουν πρωταθλητισμό… χαμηλού δείκτη Δανείων – Καταθέσεων στην ευρωζώνη, όπου κανένα εθνικό τραπεζικό σύστημα δεν έχει τόσο χαμηλή σχέση. Μόνο οι τράπεζες της Σλοβενίας, με 64,66%, έχουν δείκτη που πλησιάζει κάπως τον αντίστοιχο των ελληνικών. Υπάρχουν και εθνικά τραπεζικά συστήματα με… ξεχειλωμένους δείκτες, όπως της Φινλανδίας που πλησιάζει το 180%. Αρκετά πάνω από το 100% βρίσκονται οι δείκτες στις δύο μεγαλύτερες οικονομίες, Γερμανία και Γαλλία.

Η επιτάχυνση της πιστωτικής επέκτασης θα είναι το 2024 ο κορυφαίος στόχος των τραπεζικών διοικήσεων, καθώς το 2023 διαψεύσθηκαν οι αρχικές προσδοκίες για μεγάλη επιτάχυνση της πιστωτικής επέκτασης.

Σύμφωνα με πληροφορίες, τα επιτελεία των τραπεζών καταστρώνουν τα σχέδιά τους για μεγάλη επιτάχυνση των χορηγήσεων, ιδιαίτερα από την άνοιξη και μετά, όπου η ΕΚΤ αναμένεται να στείλει στην αγορά το πρώτο «σήμα» χαλάρωσης της πολιτικής της, προχωρώντας σε μια μείωση κατά 0,25%.

Για τα στεγαστικά δάνεια, οι τράπεζες αναμένεται ότι θα κάνουν το 2024 την πρώτη ουσιαστική προσπάθεια αναθέρμανσης αυτής της κατηγορίας, που έχει περάσει από τη φάση των τεράστιων υπερβολών πριν την οικονομική κρίση, στο στάδιο της απόλυτης… ξηρασίας τα τελευταία χρόνια. Βασικό στοιχείο της νέας γενιάς στεγαστικών θα είναι η αύξηση της αξίας των ακινήτων που θα χρηματοδοτούνται με δάνεια και η γενικότερη χαλάρωση των όρων δανεισμού.