ΑΑΔΕ: Ξεκινά η νέα εκστρατεία της ΑΑΔΕ με στόχο τη φοροδιαφυγή, προσφέροντας μάλιστα και αμοιβή σε όποιον κάνει καταγγελία για… μαϊμού αποδείξεις!

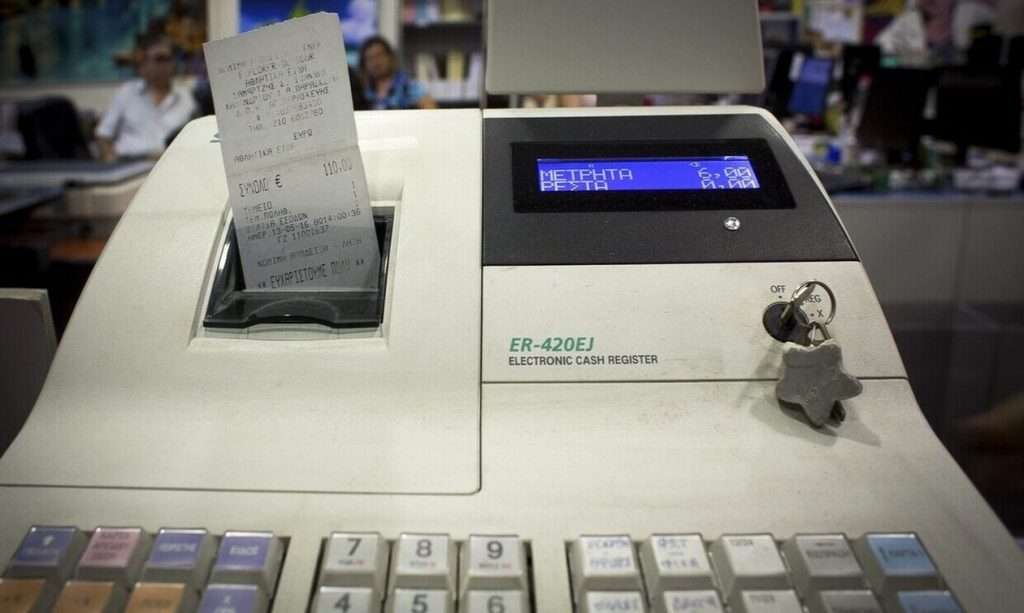

Μέχρι το τέλος της εβδομάδας αναμένεται η ΑΑΔΕ να ενεργοποιήσει τη νέα ψηφιακή εφαρμογή «Αppodixi» με την οποία οι φορολογούμενοι θα μπορούν να ελέγχουν με απλές και γρήγορες κινήσεις στο κινητό τους τηλέφωνο αν η απόδειξη λιανικής που έλαβαν από την επιχείρηση είναι γνήσια ή πλαστή.

Το κίνητρο για τους καταναλωτές θα είναι ισχυρό αφού σε περίπτωση που εντοπίσουν «μαϊμού»-απόδειξη και ειδοποιήσουν την ΑΑΔΕ τότε με τη βεβαίωση του προστίμου στον παραβάτη από τις φορολογικές αρχές θα λαμβάνουν χρηματικό ποσό που μπορεί να φτάνει έως και 10 φορές την αξία της απόδειξης, με ανώτατο όριο τα 1.500-2.000 ευρώ.

Με τη νέα εφαρμογή της ΑΑΔΕ για τα κινητά τηλέφωνα δίνεται η δυνατότητα σε όλους καταναλωτές να ελέγξουν τα στοιχεία και την εγκυρότητα μιας απόδειξης, «σκανάροντας» με το κινητό τους τηλέφωνο τον QR code που βρίσκεται σε αυτή.

Στη συνέχεια τα δεδομένα θα αποστέλλονται αυτομάτως στο σύστημα της ΑΑΔΕ και ο καταναλωτής θα ενημερώνεται για το αποτέλεσμα του ελέγχου.

Σε περίπτωση που από τον έλεγχο διαπιστωθεί ότι η απόδειξη δεν είναι αυθεντική και γίνει επώνυμη αναφορά στην ΑΑΔΕ, με τη βεβαίωση του προστίμου ο φορολογούμενος που καταγγέλλει την παράβαση θα λαμβάνει ποσό πολλαπλάσιο της αξίας της απόδειξης.

Το ακριβές ύψος του μπόνους θα καθοριστεί με διάταξη που θα κατατεθεί στη Βουλή τις επόμενες ημέρες.

Μέσω της εφαρμογής αυτής η ΑΑΔΕ θα ενημερώνεται έγκαιρα και έγκυρα για τις επιχειρήσεις που φοροδιαφεύγουν και θα έχει τη δυνατότητα να προβαίνει άμεσα στις προβλεπόμενες από τον νόμο ενέργειες για την προστασία του δημοσίου συμφέροντος.

Σύμφωνα με αρμόδιους παράγοντες η νέα εφαρμογή αναμένεται να συμβάλλει σημαντικά στην ενίσχυση της φορολογικής συμμόρφωσης και στην καταπολέμηση της φοροδιαφυγής, προστατεύοντας ταυτόχρονα τα δικαιώματα των καταναλωτών καθώς τους παρέχει τη δυνατότητα να γνωρίζουν την εγκυρότητα και νομιμότητα της συναλλαγής που πραγματοποίησαν.

Η εφαρμογή θα διανεμηθεί από τα Ηλεκτρονικά Καταστήματα Google Play (Android) και App Store (iOS) και τα λειτουργικά χαρακτηριστικά της εφαρμογής θα είναι:

Μηχανισμός σάρωσης του QR code των αποδείξεων λιανικής πώλησης.

Αυτόματη αποστολή ερωτήματος στη σχετική βάση δεδομένων των Φ.Η.Μ.

Προβολή του αποτελέσματος με εύληπτο και απλό τρόπο.

Δυνατότητα φωτογράφισης της χάρτινης απόδειξης σε συνέχεια αποτελέσματος με ενδείξεις παράβασης.

Αποστολή της απόδειξης (βασικά στοιχεία, φωτογραφία, αποτέλεσμα ελέγχου στην βάση δεδομένων) και προαιρετικά της γεωγραφικής θέσης του χρήστη (georeference) στο σύστημα λήψης και διαχείρισης πληροφοριών της Α.Α.Δ.Ε.

Επιλογή για υποβολή πληροφορίας, είτε κατόπιν ταυτοποίησης του χρήστη (με κωδικούς taxisnet), είτε ανώνυμα.

Κυρώσεις

Σημειώνεται ότι με βάση το ισχύον νομοθετικό καθεστώς όταν διαπιστώνεται παραβίαση ή παραποίηση ή επέμβαση κατά οποιονδήποτε τρόπο στη λειτουργία των φορολογικών ηλεκτρονικών μηχανισμών (ΦΗΜ) καθώς και έκδοση στοιχείων λιανικής πώλησης από ΦΗΜ ο οποίος δεν λειτουργεί με εγκεκριμένες προδιαγραφές, αναστέλλεται η λειτουργία όλων των επαγγελματικών εγκαταστάσεων από 2 έως 12 μήνες ενώ παράλληλα επιβάλλεται πρόστιμο 100.000 ευρώ.

Αν ο υπαίτιος της παράβασης είναι ο κάτοχος-χρήστης του φορολογικού ηλεκτρονικού μηχανισμού, επιβάλλεται πρόστιμο 15% επί του τζίρου της επιχείρησης το οποίο δεν μπορεί να είναι μικρότερο των 10.000 ευρώ για απλογραφικά και 30.000 ευρώ για διπλογραφικά.

ΑΑΔΕ: «Ντου» στους τραπεζικούς λογαριασμούς μας

Τον έλεγχο του… αιώνα ετοιμάζεται να κάνει η ΑΑΔΕ καθώς θα ελέγξει όλους τους τραπεζικούς λογαριασμούς!

Ο φορολογούμενος που τηρεί τραπεζικούς λογαριασμούς θα πρέπει να είναι σε θέση να δικαιολογήσει στην Εφορία τα ποσά που έχει καταθέσει σε αυτούς και να εξηγήσει τα ποσά που καταθέτουν τρίτοι ή τα εμβάσματα που αποστέλλει ο ίδιος.

Αυτά διευκρινίζει η ΑΑΔΕ, μέσω της Διεύθυνσης Επίλυσης Διαφορών (ΔΕΔ), σε απόφαση που εξέδωσε κατόπιν προσφυγής φορολογούμενους που αμφισβήτησε τους φόρους και τα πρόστιμα που του επιβλήθηκαν, αλλά έχασε την υπόθεση.

Ειδικότερα η ΑΑΔΕ διευκρινίζει ότι σύμφωνα με τη νομοθεσία, κάθε προσαύξηση περιουσίας που προέρχεται από παράνομη ή αδικαιολόγητη ή άγνωστη πηγή ή αιτία, θεωρείται κέρδος από επιχειρηματική δραστηριότητα και φορολογείται με συντελεστή 33%.

Ωστόσο, σε περίπτωση διαπίστωσης προσαύξησης περιουσίας, αυτή δεν υπόκειται σε φορολογία, εφόσον ο φορολογούμενος αποδείξει την πραγματική πηγή αυτής, καθώς επίσης και ότι αυτή είτε έχει υπαχθεί σε νόμιμη φορολογία, είτε απαλλάσσεται από τον φόρο σύμφωνα με ειδικές διατάξεις.

Η προσαύξηση της περιουσίας μπορεί να αναφέρεται σε κινητή ή ακίνητη περιουσία οποιασδήποτε μορφής, όπως οικόπεδα, σπίτια, αυτοκίνητα, σκάφη, αεροσκάφη, τραπεζικές καταθέσεις και πάσης φύσεως χρεόγραφα, (μετοχές, τοκομερίδια, ομόλογα, αμοιβαία κεφάλαια κλπ.), η οποία δεν δικαιολογείται από τα εισοδήματα που δηλώνει ο φορολογούμενος.

Η προσαύξηση της περιουσίας που προκύπτει από τον έλεγχο τραπεζικών λογαριασμών πρέπει να τεκμηριώνεται επαρκώς, καθόσον αναλήψεις / καταθέσεις μπορεί να αφορούν συναλλαγές -κινήσεις που δεν συνιστούν κατ’ ανάγκη φορολογητέο εισόδημα.

Περαιτέρω μεταφορές χρηματικών ποσών μεταξύ τραπεζικών λογαριασμών εξετάζονται και διερευνάται ο λόγος που πραγματοποιήθηκαν οι συναλλαγές μεταφοράς των ποσών αυτών αφού προσκομίσει ο φορολογούμενος τα σχετικά έγγραφα.

Δηλαδή το θέμα που πρέπει να εξετάζεται δεν είναι ο χρόνος που μεσολαβεί μεταξύ ανάληψης και κατάθεσης στον ίδιο ή άλλο τραπεζικό λογαριασμό αλλά αν τα αναληφθέντα ποσά υπερκαλύπτουν δαπάνες απόκτησης περιουσιακών στοιχείων ή λοιπών δαπανών, έτσι ώστε να μην δικαιολογούνται μεταγενέστερες καταθέσεις ίσου ή άλλου ποσού στον ίδιο ή άλλο λογαριασμό.

Σ’ αυτήν την περίπτωση μπορεί να αποδειχθεί και να τεκμηριωθεί από τον έλεγχο ότι, οι συγκεκριμένες αναλήψεις που έγιναν από τον φορολογούμενο από έναν ή περισσότερους λογαριασμούς δαπανήθηκαν για την απόκτηση περιουσιακών στοιχείων ή λοιπών δαπανών οπότε δεν μπορεί να θεωρηθεί εφικτή η επανακατάθεση των ποσών αυτών σε ίδιους ή άλλους λογαριασμούς.

Επιπλέον ο έλεγχος κρίνει και τεκμηριώνει εάν πρόκειται ή όχι για «πρωτογενείς καταθέσεις», δηλαδή για ποσά που προέρχονται από άγνωστη ή μη διαρκή ή μη σταθερή πηγή ή αιτία και δεν προέρχονται από αναλήψεις από άλλους τραπεζικούς λογαριασμούς.

Σημειώνεται ότι δεν αντίκειται στη φορολογική νομοθεσία η ανάληψη χρηματικών ποσών και η αποδεδειγμένη επανακατάθεση μέρους ή του συνόλου αυτών και ούτε προβλέπεται χρονικός περιορισμός για την διαδικασία κίνησης χρηματικών κεφαλαίων.

Όταν δεν μπορεί να δικαιολογηθεί η προσαύξηση της περιουσίας, τότε αυτή φορολογείται στη χρήση που διαπιστώνεται από τον έλεγχο ότι επήλθε. Ο φορολογούμενος δύναται σε κάθε περίπτωση να αποδείξει ότι ο χρόνος αυτός είναι διάφορος από αυτόν που διαπιστώθηκε από τον έλεγχο.

Στις περιπτώσεις αποστολών εμβασμάτων που πραγματοποιούνται από κοινούς λογαριασμούς πρέπει να γίνεται καταρχήν ισομερής επιμερισμός αυτών μεταξύ των συνδικαιούχων του λογαριασμού προέλευσης του εμβάσματος.

Σημειώνεται ότι στην περίπτωση αυτή θα πρέπει να εκδίδεται εντολή ελέγχου σε όλα τα πρόσωπα του κοινού λογαριασμού.

Σε περίπτωση που ο ελεγχόμενος επικαλείται διαφορετική αναλογία των χρηματικών αυτών ποσών οφείλει να αποδείξει τον ισχυρισμό του με κάθε πρόσφορο μέσο.

Επί αμφισβήτησης του ισχυρισμού του ελεγχόμενου από τη φορολογική αρχή η ίδια οφείλει να αιτιολογήσει την αναλογία που αυτή επικαλείται εάν αυτή είναι διαφορετική του ισομερούς επιμερισμού και η αιτιολόγηση αυτή πρέπει να είναι ειδική και εμπεριστατωμένη.

Σε ότι αφορά στις καταθέσεις και αναλήψεις από χρηματοπιστωτικά ιδρύματα (κάθε μορφής στην Ελλάδα ή το Εξωτερικό), του φορολογούμενου, της συζύγου και των προστατευόμενων μελών αυτών (λογαριασμοί προσωπικοί, οικογενειακοί και επαγγελματικοί).

Αν βρεθούν ποσά που δεν δικαιολογούνται, σε κοινούς λογαριασμούς, καταλογίζονται στον πραγματικό δικαιούχο, ο οποίος καθορίζεται με βάση τις πραγματικές περιστάσεις και τη φύση των συναλλαγών.

Εφόσον αυτό δεν είναι δυνατό, τα ποσά κατανέμονται ισόποσα σε όλους τους συνδικαιούχους (ποσό διά αριθμό συνδικαιούχων).».

Το (σημαντικό) χρηματικό ποσό που εισέρχεται στον κοινό λογαριασμό και το οποίο δεν καλύπτεται από τα νομίμως φορολογηθέντα ή απαλλαχθέντα του φόρου, εισοδήματα που έχουν δηλώσει στη φορολογική αρχή οι συνδικαιούχοι του λογαριασμού ούτε από άλλη συγκεκριμένη και αρκούντως τεκμηριωμένη πηγή ή αιτία, την οποία είτε επικαλείται ο ελεγχόμενος συνδικαιούχος του λογαριασμού, είτε εντοπίζει η φορολογική αρχή, συνιστά εισόδημα του συγκεκριμένου συνδικαιούχου του λογαριασμού.».

Τα αδικαιολόγητα ποσά για την εφορία, θα πρέπει να αιτιολογηθούν είτε από τον βασικό δικαιούχο του λογαριασμού είτε από τους υπόλοιπους συνδικαιούχους.

Ακόμη και αν υπάρχει έμμεση απόδειξη ύπαρξης μη δηλωθέντος φορολογητέου εισοδήματος και αντίστοιχης φορολογικής παράβασης, ποσό τραπεζικού λογαριασμού και αντίστοιχου εμβάσματος μπορεί να λογισθεί και να φορολογηθεί ως εισόδημα από ελευθέριο επάγγελμα του δικαιούχου του λογαριασμού και χορηγήσαντος την εντολή διενέργειας του εμβάσματος, εφόσον δεν καλύπτεται από τα δηλωθέντα εισοδήματά του.

ΑΑΔΕ: Πώς το Skroutz και το Efood έγιναν… σύμμαχοί της

Το ρητό πως η Εφορία και ο Θάνατος είναι τα δυο πράγματα από τα οποία δεν μπορεί να ξεφύγει κανείς επιβεβαιώθηκε περίτρανα.

Δεν υπάρχει αμφιβολία: το να συλλέγεις καθημερινά στοιχεία για εκατοντάδες χιλιάδες συναλλαγές αξίας εκατομμυρίων είναι σαφώς πιο αποδοτικό στη μάχη της φοροδιαφυγής από το να δίνεις εντολή στον ελεγκτή σου να πάει για… σουβλάκια μήπως και εντοπίσει ότι δεν έχει κοπεί η απόδειξη στο διπλανό τραπέζι.

Έτσι, οι πλατφόρμες ηλεκτρονικών συναλλαγών -είτε αυτές που αφορούν σε αγορές προϊόντων όπως είναι η Skroutz είτε αυτές που αφορούν στην αγορά φαγητού όπως είναι η e-food, η Wolt και η Box- αναδεικνύονται (δια νόμου) σε πολύτιμους συνεργάτες της ΑΑΔΕ στην μάχη κατά της φοροδιαφυγής.

Ο νέος κατάλογος που συντάχθηκε αναδεικνύει 14 διαφορετικές περιπτώσεις επιχειρήσεων εστίασης που εντοπίστηκαν να φοροδιαφεύγουν με τα στοιχεία που προέκυψαν από τις εταιρείες διαχείρισης ηλεκτρονικών πλατφορμών.

Τα συνεχή ευρήματα -από τα παπούτσια φτάσαμε στις πίτσες και τώρα στον κατάλογο των 14 επιχειρήσεων με τη φοροδιαφυγή των 5,2 εκατ. ευρώ- ασφαλώς και θα δημιουργήσουν προβληματισμό στις επιχειρήσεις.

Η σύνδεση με τις πλατφόρμες γίνεται πλέον “αναγκαίο κακό” ειδικά για τα καταστήματα εστίασης καθώς χωρίς την προβολή που φέρνει η πλατφόρμα, ο τζίρος μειώνεται αισθητά. Γι’ αυτό άλλωστε ολοένα και περισσότερες επιχειρήσεις θυσιάζουν το 13-30% του τζίρου τους για να εξασφαλίσουν τις υπηρεσίες που προσφέρουν οι πλατφόρμες.

Από την άλλη βέβαια, ουκ ολίγοι είχαν μάθει να κάνουν budget για την επιχείρησή τους με την παραδοχή ότι σημαντικός αριθμός αποδείξεων απλώς δεν θα εκδίδεται.

Γνώριμη πρακτική που μειώνει ή μηδενίζει και τον ΦΠΑ αλλά και τον φόρο εισοδήματος καθώς τα τιμολόγια των δαπανών εκδίδονται κανονικά όχι όμως και οι αποδείξεις λιανικής για να πιστοποιούν τον τζίρο.

Είναι δεδομένο ότι η ΑΑΔΕ θα συνεχίσει να αξιοποιεί τα ηλεκτρονικά στοιχεία που συλλέγει ενώ με την ολοένα και μεγαλύτερη στροφή των πολιτών στις ηλεκτρονικές πληρωμές, ανοίγει πεδίο δόξης λαμπρό. Για σήμερα, τα ευρήματα είναι τα εξής:

Η ΑΑΔΕ εντόπισε ακόμη 14 επιχειρήσεις οι οποίες δεν έκοψαν 449.000 αποδείξεις συνολικής αξίας 5,15 εκατομμυρίων ευρώ στερώντας από το δημόσιο ΦΠΑ 592.000 ευρώ.

Αναλυτικά:

Καφετέρια στην Κρήτη, για τις χρήσεις 2019 έως 2020, δεν υπέβαλε δηλώσεις φορολογίας εισοδήματος και ΦΠΑ, αποκρύπτοντας έσοδα συνολικής αξίας 1.440.000€.

Σε εστιατόριο στον Κεντρικό τομέα Αθηνών, για τις χρήσεις 2019 έως 2021, διαπιστώθηκε η μη έκδοση 91.300 φορολογικών στοιχείων συνολικής καθαρής αξίας 685.000€.

Σε κρεπερί στην Ήπειρο, για τις χρήσεις 2017 έως 2019, διαπιστώθηκε η μη έκδοση 92.800 φορολογικών στοιχείων, αποκρύπτοντας φορολογητέα ύλη 400.000€.

Σε κρεπερί στην Θεσσαλία, για τις χρήσεις 2018 έως 2020, διαπιστώθηκε η μη έκδοση 40.400 φορολογικών στοιχείων, αποκρύπτοντας φορολογητέα ύλη 285.000€.

Σε αναψυκτήριο στην Θεσσαλονίκη, για τις χρήσεις 2018 έως 2020, διαπιστώθηκε η μη έκδοση 42.530 φορολογικών στοιχείων, με συνολικό ύψος αποκρυβείσας ύλης 270.000€.

Σε πιτσαρία στην Μαγνησία, για τις χρήσεις 2018 έως 2020, διαπιστώθηκε η μη έκδοση σε 20.300 περιπτώσεις, συνολικού ύψους αποκρυβείσας ύλης 210.000€.

Σε αναψυκτήριο, στον Νότιο τομέα Αθηνών, για τις χρήσεις 2019 έως 2021, διαπιστώθηκε η μη έκδοση 62.340 φορολογικών στοιχείων, συνολικής αξίας 200.000€.

Σε εστιατόριο στην Αχαΐα, για τις χρήσεις 2017 έως 2019, διαπιστώθηκε η μη έκδοση απροσδιόριστου πλήθους φορολογικών στοιχείων, με συνολικό ύψος αποκρυβείσας ύλης 180.000€.

Σε εστιατόριο στην Αχαΐα, για τις χρήσεις 2017 έως 2019, διαπιστώθηκε η μη έκδοση φορολογικών στοιχείων σε 27.550 περιπτώσεις, με συνολικό ύψος αποκρυβείσας ύλης 175.000€.

Σε μαγειρείο στη Θεσσαλονίκη, για τις χρήσεις 2019 έως 2022, διαπιστώθηκε η μη έκδοση φορολογικών στοιχείων σε 9.023 περιπτώσεις, με συνολικό ύψος αποκρυβείσας ύλης 166.000€.

Σε εστιατόριο στην Αχαΐα, για τις χρήσεις 2017 έως 2019, διαπιστώθηκε η μη έκδοση φορολογικών στοιχείων σε 38.700 περιπτώσεις, συνολικού ύψους αποκρυβείσας ύλης 165.000€.

Σε εστιατόριο στην Αχαΐα, για τις χρήσεις 2017 έως 2020, διαπιστώθηκε η μη έκδοση φορολογικών στοιχείων σε 19.980 περιπτώσεις, συνολικού ύψους αποκρυβείσας ύλης 161.000€.

Σε εστιατόριο στην Αχαΐα, για τις χρήσεις 2017 έως 2020, διαπιστώθηκε η μη έκδοση 3.409 φορολογικών στοιχείων, αποκρύπτοντας φορολογητέα ύλη ύψους 138.000€.

Σε καφετέρια στα Ιωάννινα, για τις χρήσεις 2017 έως 2018, διαπιστώθηκε η μη έκδοση 734 φορολογικών στοιχείων, αποκρύπτοντας φορολογητέα ύλη ύψους 100.800€.