Δάνειο: Η κυβέρνηση «ξέχασε» τους δανειολήπτες. Έληξε η αναστολή πληρωμών και τώρα τους κυνηγάνε οι τράπεζες. Ελάχιστα, πλέον, τα δάνεια που τυγχάνουν προστασίας λόγω πανδημίας.

Κίνδυνος νέας γενιάς «κόκκινων» δανείων. Πώς θα προστατεύσεις το δάνειό σου. Όλες οι εξελίξεις στο xristika.gr.

Στον «αέρα» βρίσκονται πλέον εκατοντάδες χιλιάδες δανειολήπτες, οι οποίοι είχαν ενταχθεί στα μορατόριουμ της κυβέρνησης, που προέβλεπαν την εννιάμηνη αναστολή πληρωμής τους.

Το πλαίσιο ολοκληρώθηκε για όλους στο τέλος Μαρτίου, με αποτέλεσμα νοικοκυριά, ελεύθεροι επαγγελματίες και επιχειρήσεις να καλούνται από τις τράπεζες ώστε να καταβάλουν κανονικά τη δόση του δανείου τους.

Οι δανειολήπτες βρίσκονται σε αδιέξοδο, καθώς το χρονικό περιθώριο που είχε συμφωνηθεί για τη μη πληρωμή των δανειακών υποχρεώσεών τους είχε υπολογιστεί πριν από το τρίτο lockdown και, φυσικά, δεν είχε ληφθεί υπόψη το γεγονός ότι θα παρέμεναν κλειστές χιλιάδες επιχειρήσεις με κρατική εντολή, θέτοντας τους εργαζομένους τους σε αναστολή εργασίας.

Έως το τέλος του μήνα όλοι οι δανειολήπτες (πλην εκείνων που έχουν ενταχθεί στο πρόγραμμα «Γέφυρα 1» για την επιδότηση του δανείου τους για την πρώτη κατοικία) θα κληθούν να καταβάλουν ολόκληρη τη μηνιαία δόση.

Σημειώνεται ότι τα δάνεια που «πάγωσαν» έφτασαν μέσα στο 2020 στα 27,6 δισ. ευρώ και έως το τέλος του έτους είχαν μειωθεί στα 4 δισ. ευρώ, καθώς οι περισσότεροι εντάχθηκαν στο μορατόριουμ της κυβέρνησης από τον Μάρτιο του 2020.

Σύμφωνα με τα ίδια στοιχεία, έως το τέλος Ιανουαρίου του 2021 τα δάνεια που είχαν τεθεί σε διαδικασία αναστολής άγγιζαν τα 2 δισ. ευρώ και αφορούσαν όσους είχαν ενταχθεί στο πλαίσιο μετά τον Απρίλιο του 2020 και για διάστημα εννιά μηνών.

Δάνειο: Εκατοντάδες χιλιάδες δανειολήπτες παραμένουν πληττόμενοι

Πλέον, ελάχιστα δάνεια τυγχάνουν προστασίας λόγω της πανδημίας, μια εξέλιξη που θα οδηγήσει στη δημιουργία μιας νέας γενιάς «κόκκινων» δανείων, καθώς εκατοντάδες χιλιάδες δανειολήπτες παραμένουν πληττόμενοι: οι εργαζόμενοι εξακολουθούν να βρίσκονται σε καθεστώς αναστολής εργασίας, λαμβάνοντας εδώ και μήνες την κρατική ενίσχυση των 534 ευρώ, και οι ελεύθεροι επαγγελματίες και οι επιχειρήσεις έχουν αναστείλει τις δραστηριότητές τους με κρατική εντολή ή καταγράφουν τεράστιες απώλειες του τζίρου τους.

Επισημαίνεται ότι το οικονομικό επιτελείο φαίνεται πως… σφυρίζει αδιάφορα μπροστά στο μείζον θέμα που έχουν να αντιμετωπίσουν οι δανειολήπτες, καθώς όλα δείχνουν ότι δεν έχει ασκήσει πιέσεις στις τράπεζες, ώστε να ανανεώσουν το «πάγωμα» της πληρωμής δόσεων για όσες επιχειρήσεις και όσους εργαζομένους συνεχίζουν να πλήττονται από το παρατεταμένο κύμα της πανδημίας, το οποίο έχει διαρκέσει σχεδόν πέντε μήνες.

Δάνειο: Απόφαση – «βόμβα»! Κούρεμα 98,5% σε καταναλωτικά δάνεια και πιστωτικές κάρτες

Υπάρχει ελπίδα για χιλιάδες δανειολήπτες που έχουν «κατακόκκινα» δάνεια και αδυνατούν για τον οποιοδήποτε λόγο να τα αποπληρώσουν.

Πώς μια απόφαση του Ειρηνοδικείου Πειραιά δημιουργεί προσδοκίες σε χιλιάδες πολίτες. Δείτε στο xristika.gr όλες τις εξελίξεις.

Με την υπ΄ αριθμ. 59/2021 απόφαση του το δικαστήριο ρύθμισε τις οφειλές συνολικού ύψους 239.771,48 ευρώ προς πέντε τράπεζες, διαγράφοντας 236.171,48 ευρώ και ορίζοντας για το υπόλοιπο ποσό μηνιαία καταβολή μόλις 100 ευρώ σε 36 δόσεις.

Το Ειρηνοδικείο Πειραιά έκρινε ευνοϊκά τη συγκεκριμένη περίπτωση «κουρεύοντας» το χρέος, καθώς η γυναίκα έχασε τον σύζυγο της και έπρεπε να σπουδάζει μόνη της το παιδί τους.

Το δικαστήριο αναφέρει στο σκεπτικό του:

«Λόγω του πρόωρου θανάτου του συζύγου της, βρέθηκε σε τεράστιο οικονομικό αδιέξοδο, καθώς έπρεπε μόνη της να φροντίσει για τα έξοδα, και, ιδιαίτερα για τις σπουδές του τέκνου της, με αποτέλεσμα μεγάλο μέρος του δανεισμού της, να οφείλεται στην ανωτέρω αιτία, και όχι σε πολυτελή διαβίωση με την λήψη καταναλωτικών προϊόντων και άσκοπη σπατάλη χρημάτων με περιττά έξοδα.

Άλλωστε ο χρόνος που η αιτούσα ανέλαβε τα επίδικα δάνεια, καθώς και οι βασικές της υποχρεώσεις είχαν αναληφθεί κατά το έτος 2002, σε συνδυασμό με το χρονικό διάστημα που αυτά εξυπηρετούνταν, αποκλείει την δολιότητα στον υπερδανεισμό της είτε με την μορφή του άμεσου είτε με την μορφή του ενδεχόμενου δόλου, καθώς αυτά δεν αναλήφθηκαν κοντά στον χρόνο της παύσης πληρωμών…

Εξάλλου το ότι η συνολική οφειλή της κυμαίνεται στα ανωτέρω επίπεδα οφείλεται σε μεγάλο βαθμό και στα υψηλά επιτόκια υπερημερίας των καταναλωτικών δανείων.

Τέλος, η αιτούσα δεν ανέλαβε εικονικά χρέη τρίτων, ούτε προέβη σε δωρεές προς τρίτους ούτε εκποίησε περιουσιακά της στοιχεία, απορριπτόμενης της νομίμως υποβληθείσας ένστασης περί δόλιας περιέλευσής της σε γενική και μόνιμη αδυναμία πληρωμής των ληξιπρόθεσμων οφειλών της ως ουσία αβάσιμης».

Δάνειο: Καταγγελίες – σοκ για ελληνική τράπεζα

Για απόπειρα υφαρπαγής της περιουσίας των μετόχων της Τράπεζας Πειραιώς κάνει λόγο η Ένωση Ελλήνων Επενδυτών σε ανακοίνωση που εξέδωσε!

Η Ένωση Ελλήνων Επενδυτών εστιάζει τόσο στις ζημιές που επιφυλάσσει το σχέδιο της διοίκησης της Πειραιώς για τους μικρομετόχους, όσο και σε εκείνες που θα υποστεί το Ταμείο Χρηματοπιστωτικής Σταθερότητας από την προτεινόμενη διαδικασία. Εντοπίζει δε ευθύνες στη Διοίκηση Μεγάλου και στους ορκωτούς ελεγκτές της τράπεζας σχετικές με την απόκρυψη – εξωραϊσμό προβλέψεων.

Η Ένωση Ελλήνων Επενδυτών αναφέρεται και στην Επιτροπή Κεφαλαιαγοράς που όπως σημειώνει δεν έχει προχωρήσει ακόμη σε αναστολή διαπραγμάτευσης της μετοχής της Πειραιώς, ως οφείλει, τουλάχιστον μέχρι να παρασχεθούν επαρκείς αποσαφηνίσεις για την αύξηση κεφαλαίου από την πλευρά της τράπεζας.

Η σχετική ανακοίνωση της Ένωσης Ελλήνων Επενδυτών σημειώνει τα εξής:

«Κατά την ανακεφαλαιοποίηση του 2015 οι μέτοχοι και οι ομολογιούχοι της ΤΡΑΠΕΖΑΣ ΠΕΙΡΑΙΩΣ είδαν την περιουσία τους να αφανίζεται, με επίκληση του Νόμου 3864/2010 καθώς βάσει των stress test οι κεφαλαιακές ελλείψεις της Τράπεζας επέβαλλαν την είσοδο του Δημοσίου ως μετόχου με συνεισφορά κεφαλαίου 2 δις .

Σήμερα, όσοι τολμηροί αγόρασαν εκ νέου, μετά το 2016 , μετοχές της ΠΕΙΡΑΙΩΣ, αφού υπέμειναν 5 χρόνια χωρίς μέρισμα και με συνεχή μείωση της τιμής της μετοχής, και ενώ ανέμεναν ότι με την ανάκαμψη της ελληνικής οικονομίας και όλου του τραπεζικού τομέα που είναι προ των πυλών, θα έδρεπαν τους καρπούς της πολυετούς υπομονής τους, ξαφνικά άκουσαν το ΔΣ της Τράπεζας να εισηγείται εκ νέου την απαξίωση των μετοχών τους γιατί, αντίστροφα, πρέπει τώρα να φύγει το Δημόσιο ώστε να έρθουν νέοι επενδυτές!

Χωρίς να το επιβάλλει κάποιος Νόμος, χωρίς να έχει διαπιστωθεί κεφαλαιακό έλλειμμα ! , (και ενώ μέχρι πριν 1 μήνα η διοίκηση δεν είχε αναφέρει καν την λέξη Αύξηση Μετοχικού Κεφαλαίου και οι επενδυτικοί οίκοι έδιναν τιμή στόχο έως και 2 ευρώ !), ξαφνικά το ΔΣ αποφάσισε ότι πρέπει να πρωτοπορήσει σε σχέση με τις υπόλοιπες Τράπεζες στην επιθετική μείωση των NPE’s ώστε να παραδώσει καθαρή και έτοιμη για μεγάλες υπεραξίες την Τράπεζα στους νέους μέτοχους της, ξεγράφοντας παράλληλα τους υφιστάμενους μετόχους, στους οποίους υποτίθεται ότι οφείλει πίστη!

Με την απόφαση δε να μηδενιστεί το μετοχικό κεφάλαιο (καθώς τα 4,9 δισεκ. μετατρέπονται σε ειδικό αποθεματικό για συμψηφισμό ζημιών), προκύπτουν πιθανώς και ευθύνες των ορκωτών ελεγκτών αφού πρακτικά αποδεικνύεται ότι η Πειραιώς δεν διενεργούσε τις ορθές προβλέψεις για προβληματικά δάνεια!

Στην ουσία του ,το σχέδιο που έχει διαρρεύσει είναι προκλητικά όμοιο με την ΑΜΚ που πρότειναν πριν 1 έτος οι 3 μεγαλομέτοχοι (John Paulson Αριστοτέλη Μυστακίδη και fund Bienville ) που τότε είχε απορριφτεί λογω μεγάλης προκύπτουσας ζημίας του ΤΧΣ .

Τι άλλαξε από τότε, ώστε να υφίσταται σήμερα περίπτωση να δεχτεί το ΤΧΣ την προτεινόμενη βεβαία και πέραν του 1 δις ζημία του; Γιατί δεν αφήνεται το χρονικό περιθώριο για την επίτευξη υπεραξιών για το ΤΧΣ από την δεδομένη «άνοιξη» που επέρχεται στο τραπεζικό σύστημα και πρέπει οπωσδήποτε να παραδώσει ΤΩΡΑ ΑΜΕΣΑ την μισή περιουσία του , παρασύροντας παράλληλα και τους μικρομετόχους στην ολοκληρωτική καταστροφή τους;

Καλούμε λοιπόν όλους τους μικρομετόχους της ΠΕΙΡΑΙΩΣ σε μαζικό αγώνα κατά της νέας απόπειρας υφαρπαγής της περιουσίας των. Όσοι επιθυμούν να δράσουν καλούνται να αποστείλουν σχετική εξουσιοδότηση στην ΕΝΩΣΗ να τους εκπροσωπήσει στην ερχόμενη ΓΣ της Τράπεζας, όπου θα ζητήσει την ακύρωση αυτής της καταστροφικής ΑΜΚ ή σε κάθε περίπτωση την πρόβλεψη ειδικής μεταχείρισης των μικρομετόχων ώστε να μην προκύπτει ζημία τους .

Παράλληλα

α) θα απευθύνει επιστολή προς την Επιτροπή ΚΕΦΑΛΑΙΑΓΟΡΑΣ σχετικά με την μη αναστολή διαπραγμάτευσης της μετοχής εν μέσω αλληλοσυγκρουόμενων πληροφοριών και φημών γύρω από την ΑΜΚ ,

β) θα ενημερώσει σχετικά την Ευρωπαϊκή Ομοσπονδία Ενώσεων Επενδυτών για την υποβολή καταγγελίας στην Ευρωπαϊκή Αρχή Κινητών Αξιών και Αγορών (ESMA), ενώ θα ενημερώσει και τη International Shareholder Services τον διεθνή φορέα για την εταιρική διακυβέρνηση.

Εφόσον δε δεν υπάρξει θετική ανταπόκριση από την διοίκηση της Τράπεζας , η ΕΝΩΣΗ θα προσφύγει στις νόμιμες δικαστικές ενέργειες που προβλέπονται για την προστασία των δικαιωμάτων των μικρομετόχων.

ΥΓ. Στις ΓΣ του 2019 και 2020 η Ένωση είχε απευθύνει ερωτήματα προς τις διοικήσεις όλων των Τραπεζών , ερωτώντας τον λόγο όπου σε καμία από αυτές , τα μέλη του ΔΣ δεν κατείχαν μετοχές της τράπεζας που διοικούσαν, για να διαπιστωθεί ο βαθμός στον οποίο πίστευαν στην τράπεζα. Η απάντηση που δόθηκε τότε, ήταν ότι δεν υπάρχει υποχρέωση, αλλά η ουσιαστική απάντηση δόθηκε τώρα με τον κυνικό τρόπο που η Τραπέζια ΠΕΙΡΑΙΩΣ οργανώνει την παράδοση του ιδρύματος σε νέους μετόχους , αδιαφορώντας για τους υφισταμένους τους οποίους υποτίθεται εκπροσωπεί . Αλήθεια ποια θα ήταν η πρόταση τους ,αν το 50% της αμοιβής των μελών ΔΣ καταβαλλόταν σε δεσμευμένες για κάποια έτη μετοχές της Τράπεζας ;

Αναμένουμε από τις διοικήσεις των υπολοίπων 3 συστημικών τραπεζών να ανακοινώσουν ξεκάθαρα και χωρίς υπονοούμενα , αν σκοπεύουν να προβούν σε παρόμοιες καταστροφικές κινήσεις για τους υφιστάμενους μετόχους τους η όχι».

Δάνειο: Δείτε ποια ελληνική τράπεζα δίνει άμεσα δάνειο από 1.500 έως 25.000 ευρώ

Καταναλωτικό δάνειο: Η πανδημία του κορονοϊού έχει γονατίσει οικονομικά τα νοικοκυριά και τις επιχειρήσεις. Οι υποχρεώσεις είναι πολλές και τα έξοδα είναι αμφίβολο αν θα βγουν κάθε μήνα.

Μία ελληνική τράπεζα όμως δίνει «ανάσα», με χρηματοδότηση που μπορεί να καλύψει τις υποχρέωσεις σας. Δείτε στο xristika.gr όλες τις λεπτομέρειες.

Τον τελευταίο χρόνο έχουμε μάθει να ζούμε με συνεχείς αλλαγές στον τρόπο που περνάμε την καθημερινότητά μας.

Η πανδημία έχει επιβάλει για την ασφάλειά μας να περνάμε περισσότερο χρόνο στο σπίτι, ενώ έχει επιφέρει σημαντικές επιπτώσεις και στην οικονομική και εργασιακή κατάσταση σε πολλούς από εμάς. Παράλληλα, οι υποχρεώσεις μας συνεχίζουν να υφίστανται.

Η Attica Bank, συστηματικά βρίσκεται δίπλα στους ανθρώπους που την εμπιστεύονται με λύσεις που ενισχύουν σημαντικά την ικανότητά τους να ανταποκρίνονται σε αυτές.

Σε αυτό το πλαίσιο, προσφέρει με ιδιαίτερα ανταγωνιστικό, σταθερό επιτόκιο 8,5% το Καταναλωτικό δάνειο Attica Συμφέρον αποκλειστικά για όλες τις αιτήσεις που θα υποβληθούν έως τις 30 Απριλίου 2021.

Το δάνειο αυτό έχει σχεδιαστεί με τους πλέον ευνοϊκούς όρους, ώστε να σας προσφέρει έναν τρόπο πιο ξέγνοιαστο, για να εξυπηρετήσετε προσωπικές ή καταναλωτικές ανάγκες.

Aυτό σημαίνει ότι μπορείτε να το χρησιμοποιήσετε για διάφορους σκοπούς. Ίσως να έχετε στο πρόγραμμά σας να κάνετε κάποιες αγορές για το σπίτι.

Να προχωρήσετε άμεσα σε κάποια επισκευή ή σε απόκτηση εξοπλισμού για το σπίτι σας.

Παράλληλα, τα τρέχοντα έξοδα όπως τα σχολικά δίδακτρα, τα ιατρικά έξοδα ή ακόμα και οφειλές προς το δημόσιο κι έκτακτες εισφορές είναι ορισμένες άλλες περιπτώσεις που το Καταναλωτικό Δάνειο Attica Συμφέρον μπορεί να σας εξυπηρετήσει.

Ισχύει για ποσά από €1.500 έως €25.000 και διάρκεια: από 6 έως 60 μήνες για ποσό δανείου €1.000 – €5.000, από 6 έως 84 μήνες για ποσό δανείου €5.000,01 – €25.000.

Η εξόφληση γίνεται σε μηνιαίες τοκοχρεωλυτικές δόσεις με πολλαπλούς τρόπους.

Για αναλυτικές πληροφορίες σε σχέση με τους λεπτομερείς όρους διάθεσης του Καταναλωτικού Δανείου Attica Συμφέρον της Attica Bank, απευθυνθείτε στα καταστήματα της Attica Bank ή καλέστε στο τηλέφωνο 210-366 9000 ή επισκεφθείτε το site της Attica Bank και υπολογίστε τις δόσεις σας online.

Δάνειο: Ποιοι θα πάρουν επιδότηση έως 100.000 ευρώ

Οι όροι και οι προϋποθέσεις για τους δικαιούχους. Όλες οι περιοχές που θα ενταχθούν στο πρόγραμμα επιδότησης. Δείτε τις λεπτομέρειες στο xristika.gr.

Ελάχιστα ετήσια έξοδα 6.250 ευρώ πρέπει να εμφανίζει μία νεοφυής επιχείρηση προκειμένου να ενταχθεί στο πρόγραμμα τού “Elevate Greece” για την επιδότηση κεφαλαίου κίνησης με 60 εκατ. ευρώ.

Το ελάχιστον ύψος ετήσιων δαπανών (6.250 ευρώ) προκύπτει από το γεγονός ότι η επιδότηση φτάνει το 80% επί των εξόδων και σε απόλυτο αριθμό δεν μπορεί να είναι μικρότερη από 5.000 ευρώ.

Το ανώτερο όριο επιδότησης είναι 100.000 ευρώ, που σημαίνει ότι το συγκεκριμένο χρηματοδοτικό «ταβάνι» αφορά όσες επιχειρήσεις έχουν ετήσια έξοδα πάνω από 125.000 ευρώ. Ως έτος αναφοράς μπορεί να είναι είτε το 2020, είτε το 2019.

Τα έξοδα που επιδοτούνται είναι:

οι αγορές εμπορευμάτων χρήσης

οι αγορές πρώτων υλών και υλικών χρήσης

οι παροχές σε εργαζόμενους (πλην αυτών που απασχολήθηκαν σε

Αγροτικές‐ Βιολογικές δραστηριότητες)

διάφορα λειτουργικά έξοδα

Επιλέξιμοι Θεματικοί Τομείς για την επιδότηση κεφαλαίου κίνησης είναι:

Αγροδιατροφή

Βιοεπιστήμες & Υγεία/Φάρμακα

Τεχνολογίες Πληροφορικής & Επικοινωνιών (ΤΠΕ)

Ενέργεια

Περιβάλλον & Βιώσιμη Ανάπτυξη – Κλιματική Αλλαγή

Μεταφορές & Εφοδιαστική Αλυσίδα (Logistics)

Υλικά – Κατασκευές

Πολιτισμός – Τουρισμός – Πολιτιστικές & Δημιουργικές Βιομηχανίες.

Η πλατφόρμα θα παραμείνει ανοικτή για αιτήσεις μέχρι τις 30 Σεπτεμβρίου 2021. Ωφελούμενοι της Δράσης είναι νεοφυείς επιχειρήσεις οι οποίες είναι εγγεγραμμένες στο Εθνικό Μητρώο Νεοφυών Επιχειρήσεων «Elevate Greece» (αυτήν την στιγμή είναι εγγεγραμμένες 201 επιχειρήσεις), ή θα έχουν εγγραφεί πριν την υποβολή της αίτησης έως τις 30.09.2021 που εκπνέει η προθεσμία. Εννοείται ότι θα πρέπει να συμπεριλαμβάνονται στους ΚΑΔ που έχουν πληγεί από την πανδημία.Άλλες προϋποθέσεις που πρέπει να ισχύουν σωρευτικά, είναι:

να είναι πολύ μικρές, μικρές ή μεσαίες επιχειρήσεις

να έχουν κάνει έναρξη έως την 31.12.2020

να λειτουργούν αποκλειστικά με μία από τις ακόλουθες μορφές εταιρικού/εμπορικού χαρακτήρα: ΙΚΕ, ΕΠΕ, ΑΕ, με έδρα την Ελληνική Επικράτεια, ή κεφαλαιουχικές επιχειρήσεις με έδρα στην αλλοδαπή, που διατηρούν υποκατάστημα στην Ελλάδα, εφ’ όσον αυτό διαθέτει Ελληνικό ΑΦΜ και είναι εγγεγραμμένο στο Γ.Ε.ΜΗ/Γενικό Εμπορικό Μητρώο

να τηρούν απλογραφικά ή διπλογραφικά βιβλία

να έχουν υποβάλλει δήλωση φορολογίας εισοδήματος και ΦΠΑ (εφ’ όσον είναι υποκείμενες) για το έτος αναφοράς 2019 εμπρόθεσμα ή Υπεύθυνη Δήλωση για όσες επιχειρήσεις επιλέξουν ως έτος αναφοράς το 2020

να μην συντρέχουν λόγοι αποκλεισμού της παραγράφου 1 του άρθρου 40 του ν. 4488/2017

να μην αποτελούσαν, στις 31 Δεκεμβρίου 2019, προβληματικές επιχειρήσεις ή εφόσον ήταν προβληματικές στις 31/12/2019 να έχουν κάνει τις απαραίτητες ενέργειες ώστε να μην είναι προβληματικές κατά την υποβολή της σχετικής αίτησης χρηματοδότησης

εφ’ όσον δραστηριοποιούνται στη μεταποίηση και στην εμπορία γεωργικών προϊόντων, να δεσμευτούν για τη μη μετακύληση της λαμβανόμενης ενίσχυσης, εν μέρει ή εξ ολοκλήρου, σε πρωτογενείς παραγωγούς και για την υποχρέωση ότι η εν λόγω ενίσχυση δεν μπορεί να καθορίζεται με βάση την τιμή ή την ποσότητα των προϊόντων που αγοράζονται από τους πρωτογενείς παραγωγούς ή που διατίθενται στην αγορά από τις ενδιαφερόμενες επιχειρήσεις

να μην εκκρεμεί εις βάρος τους εντολή ανάκτησης προηγούμενης παράνομης και ασύμβατης κρατικής ενίσχυσης

το συνολικό ποσό της δημόσιας χρηματοδότησης που θα λάβει η ωφελούμενη επιχείρηση, δεν δύναται να υπερβαίνει το 1,8 εκατ. ευρώ.

Με βάση την γεωγραφική κατανομή της συνολικής χρηματοδότησης των 60 εκατ. ευρώ, η επιδότηση θα διανεμηθεί ως εξής:

ΛΙΓΟΤΕΡΟ ΑΝΑΠΤΥΓΜΕΝΕΣ ΠΕΡΙΦΕΡΕΙΕΣ: 13 εκατ. ευρώ (Ανατολική Μακεδονία & Θράκη, Κεντρική Μακεδονία, Ήπειρος, Θεσσαλία, Δυτική Ελλάδα)

ΠΕΡΙΦΕΡΕΙΕΣ ΣΕ ΜΕΤΑΒΑΣΗ: 4,5 εκατ. ευρώ (Δυτική Μακεδονία, Ιόνια Νησιά, Πελοπόννησος, Βόρειο Αιγαίο)

ΠΕΡΙΣΣΟΤΕΡΟ ΑΝΑΠΤΥΓΜΕΝΕΣ ΠΕΡΙΦΕΡΕΙΕΣ: 40 εκατ. ευρώ (Αττική)

ΠΕΡΙΦΕΡΕΙΕΣ ΣΕ ΜΕΤΑΒΑΣΗ: 1,25 εκατ. ευρώ (Στερεά Ελλάδα)

ΠΕΡΙΣΣΟΤΕΡΟ ΑΝΑΠΤΥΓΜΕΝΕΣ ΠΕΡΙΦΕΡΕΙΕΣ: 1,25 εκατ. ευρώ (Νότιο Αιγαίο)

Η ανάλωση της επιδότησης πρέπει να γίνει εντός του 2021.

Δάνειο: Πώς θα λάβεις κρατική επιδότηση έως και 90%

Μέσα στις επόμενες εβδομάδες θα πάει στη Βουλή προς ψήφιση το νέο πρόγραμμα «Γέφυρα 2». Κρατική επιδότηση – ανάσα» για τις δόσεις επιχειρηματικών δανείων. Όλες οι λεπτομέρειες στο xristika.gr.

Το νέο πρόγραμμα «Γέφυρα 2» αφορά στη στήριξη των μικρομεσαίων επιχειρήσεων που έχουν αποδεδειγμένα πληγεί από την πανδημία του κορονοϊού, δηλαδή έχουν υποστεί 20% μείωση κύκλου εργασιών κατά το 2020 συγκριτικά με το 2019. Παρέχει κρατική επιδότηση των επιχειρηματικών δανείων, για 8 μήνες, σε ποσοστό έως 90%.

Σύμφωνα με την παρουσίαση του προγράμματος από τον Ειδικό Γραμματέα Διαχείρισης Ιδιωτικού Χρέους, Φώτη Κουρμούση, μία επιχείρηση, για να λάβει την επιδότηση, πρέπει να ακολουθήσει 5 απλά βήματα, καθώς η διαδικασία είναι γρήγορη και πλήρως ηλεκτρονική, χωρίς να απαιτούνται δικαιολογητικά, που είναι ήδη διαθέσιμα σε ηλεκτρονική μορφή στο Δημόσιο ή στις τράπεζες.

Στο 1ο Βήμα η επιχείρηση υποβάλλει αίτηση στην ηλεκτρονική πλατφόρμα της Ειδικής Γραμματείας Διαχείρισης Ιδιωτικού Χρέους του Υπουργείου Οικονομικών, η οποία θα ενεργοποιηθεί εντός του Μαρτίου.

Στην ιστοσελίδα μας, www.keyd.gov.gr, θα αναρτηθεί ο οδηγός χρήσης της πλατφόρμας, καθώς και χρήσιμο ενημερωτικό υλικό, όπως συχνές ερωτήσεις – απαντήσεις.

Στο 2ο Βήμα γίνεται ο έλεγχος επιλεξιμότητας, κατά τον οποίο διενεργούνται έλεγχοι και διασταυρώσεις στοιχείων, με σκοπό να διαπιστωθεί κατά πόσο πληρούνται τα κριτήρια επιλεξιμότητας του οφειλέτη. Στο στάδιο αυτό αντλούνται αυτόματα στοιχεία από βάσεις δεδομένων του Δημοσίου και των τραπεζών ή των διαχειριστών δανείων.

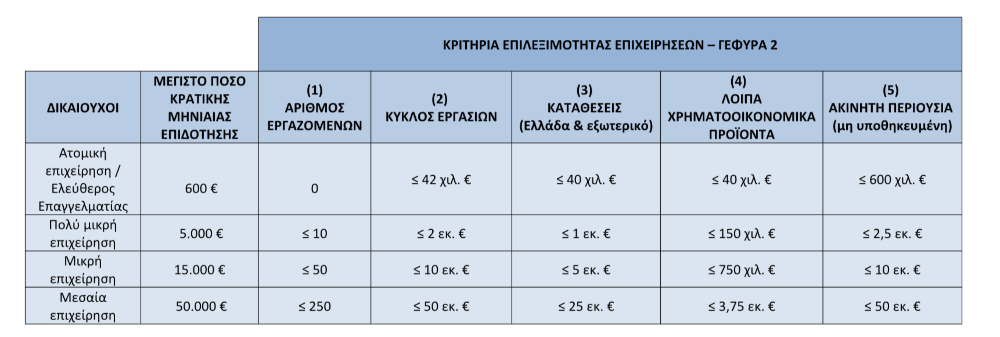

Αναφέρω ενδεικτικά τα κριτήρια μιας ατομικής επιχείρησης ή ελεύθερου επαγγελματία και τα κριτήρια μιας μεσαίας επιχείρησης. Είναι στη διάθεσή σας ένας αναλυτικός πίνακας κριτηρίων, για όλες τις κατηγορίες επιχειρήσεων.

Για την ατομική επιχείρηση ή τον ελεύθερο επαγγελματία,

- το 1ο κριτήριο είναι να μην απασχολεί προσωπικό,

- το 2ο κριτήριο είναι να έχει ετήσιο κύκλο εργασιών έως 42.000 ευρώ,

- το 3ο κριτήριο είναι να έχει καταθέσεις στην Ελλάδα και στο εξωτερικό έως 40.000 ευρώ,

- το 4ο κριτήριο είναι να διαθέτει λοιπά χρηματοοικονομικά προϊόντα – όπως μετοχές και ομόλογα – αξίας έως 40.000 ευρώ και

- το 5ο και τελευταίο κριτήριο είναι να διαθέτει ακίνητη περιουσία – μη υποθηκευμένη – αξίας έως 600.000 ευρώ.

Εξυπακούεται ότι τα ανωτέρω όρια επιλεξιμότητας αυξάνουν όσο μεγαλώνει το μέγεθος της επιχείρησης.

Για τη μεσαία επιχείρηση,

- το 1ο κριτήριο είναι να έχει έως 250 άτομα προσωπικό,

- το 2ο κριτήριο είναι να έχει ετήσιο κύκλο εργασιών έως 50 εκατ. ευρώ,

- το 3ο κριτήριο είναι να έχει καταθέσεις στην Ελλάδα και στο εξωτερικό έως 25 εκατ. ευρώ

- το 4ο κριτήριο είναι να διαθέτει λοιπά χρηματοοικονομικά προϊόντα – όπως μετοχές και ομόλογα – αξίας έως 3,75 εκατ. ευρώ και

- το 5ο και τελευταίο κριτήριο είναι να διαθέτει ακίνητη περιουσία – μη υποθηκευμένη – αξίας έως 50 εκατ. ευρώ.

Στο 3ο Βήμα εγκρίνεται η κρατική επιδότηση ηλεκτρονικά. Δηλαδή, εκδίδουμε μια Απόφαση Έγκρισης Επιδότησης, εφόσον πληρούνται τα κριτήρια επιλεξιμότητας και ο οφειλέτης ειδοποιείται με ηλεκτρονικό μήνυμα – email, ώστε να το γνωρίζει. Στην περίπτωση της ατομικής επιχείρησης ή του ελεύθερου επαγγελματία που σας είπα στο προηγούμενο Βήμα, το μέγιστο ποσό της μηνιαίας επιδότησης ανέρχεται στα 600 ευρώ. Στην περίπτωση της μεσαίας επιχείρησης, το μέγιστο ποσό της μηνιαίας επιδότησης ανέρχεται στις 50.000 ευρώ.

Στο 4ο Βήμα γίνεται η συνεννόηση του οφειλέτη με την τράπεζα ή τον διαχειριστή δανείων, με σκοπό να ρυθμίσει το μη εξυπηρετούμενο δάνειο.

Στο 5ο και τελευταίο Βήμα καταβάλλεται στον οφειλέτη η κρατική επιδότηση.

Εάν το επιχειρηματικό δάνειο είναι εξυπηρετούμενο, τότε η καταβολή της επιδότησης ξεκινά 1 μήνα μετά την έγκριση της επιδότησης. Η καταβολή της 1ης δόσης θα διενεργηθεί στις 31 Μαΐου και θα αφορά αναδρομικά και στη δόση δανείου του Απριλίου.

Εάν το επιχειρηματικό δάνειο είναι μη εξυπηρετούμενο, τότε ο οφειλέτης θα πρέπει πρώτα να ρυθμίσει το δάνειό του, το αργότερο έως τις 15 Ιουλίου, και εν συνεχεία θα γίνει η καταβολή της επιδότησης, η οποία ξεκινά 1 μήνα μετά τη σύναψη σύμβασης ρύθμισης δανείου με την τράπεζα ή τον διαχειριστή δανείου.

Η καταβολή της επιδότησης πραγματοποιείται κατά την τελευταία εργάσιμη ημέρα του μήνα. Από τη στιγμή που καταβληθεί η 1η δόση της επιδότησης, τότε το Κράτος καταβάλλει την επιδότηση για τους επόμενους μήνες, έτσι ώστε η συνολική επιδότηση να έχει διάρκεια 8 μηνών.

Οι επιχειρήσεις που επιθυμούν να λάβουν περισσότερη ενημέρωση για το θεσμικό πλαίσιο του προγράμματος και αν είναι δικαιούχοι, μπορούν να απευθυνθούν, μετά την ψήφιση του Νόμου, στα 50 Κέντρα και Γραφεία Ενημέρωσης και Υποστήριξης Δανειοληπτών της Ειδικής Γραμματείας που λειτουργούν πανελλαδικά, κατόπιν ραντεβού στο τηλέφωνο 213.212.5730.

Δάνειο: Όλες οι πηγές χρηματοδότησης για εστίαση, λιανεμπόριο, τουρισμό

Απώλειες της τάξης του 1,5% στο ΑΕΠ της χώρας και ζημιά πάνω από 2 δισ. στον κρατικό προϋπολογισμό περιμένει το υπουργείο Οικονομικών στην περίπτωση που επιβεβαιωθεί το απαισιόδοξο σενάριο για τον τουρισμό που κατεβάζει τον πήχη των εισπράξεων στο 40%, έναντι των 18,2 δισ. ευρώ που επράχθησαν το 2019.

Την ώρα που η πραγματική οικονομία δέχεται καθημερινό σφυροκόπημα από την παράταση του Lockdown το υπουργείο Οικονομικών ετοιμάζει την αναθεώρηση του προϋπολογισμού λαμβάνοντας υπόψιν δυο εναλλακτικά σεναρίων για τις τουριστικές εισπράξεις.

Το βασικό σενάριο για το άνοιγμα του τουρισμού προβλέπει εισπράξεις που θα φτάσουν στο 60% των εσόδων του 2019 (που διαμορφώθηκαν στα 18,2 δισ.. ευρώ) δηλαδή περιμένει περίπου 11 δισ. ευρώ. Στο απαισιόδοξο σενάριο, οι εισπράξεις θα περιοριστούν στο 40% των εσόδων του 2019 – δηλαδή σε περίπου 7 δισ. ευρώ.

Σε αυτό το σενάριο το πρωτογενές πλεόνασμα μειώνεται κατά 1,2% και ο ρυθμός ανάπτυξης σημαντικά κατά 1,5%!

Η παράμετρος των τουριστικών εισπράξεων περιπλέκει ακόμα περισσότερο τη δύσκολη εξίσωση ανάκαμψης της οικονομίας που διαμορφώνεται από την άνοιγμα της εστίασης και του λιανεμπορίου. Στην εστίαση, με βάση τα επίσημα στοιχεία της ΕΛΣΤΑΤ η απώλεια του τζίρου το 2020 ήταν της τάξης 2,3 δισ. ευρώ. Επίσης, κάθε 15 μέρες που παραμένει κλειστό το λιανεμπόριο στις κόκκινες περιοχές ο ρυθμός ανάπτυξης της οικονομίας μειώνεται κατά 0,8% – 0,9 % και το πρωτογενές αποτέλεσμα μειώνεται κατά 0,7%.

Αυτά για το μέλλον! Όσον αφορά στο πρώτο δίμηνο του έτους οι 24 ημέρες του σκληρού lockdown (από τις 11 Φεβρουαρίου έως τις 5 Μαρτίου) αφαιρούν από την ανάπτυξη 1,2 ποσοστιαίες μονάδες, πράγμα που σε απόλυτα ποσά σημαίνει ότι η αιμορραγία στο ΑΕΠ ανέρχεται σε 2,140 δισ. ευρώ.

Ταυτόχρονα, η παράταση καταβολής των επιδομάτων των 534 ευρώ με ταυτόχρονη κάλυψη από το κράτος των ασφαλιστικών εισφορών, οι αποζημιώσεις στους ιδιοκτήτες ακινήτων για τα μηδενικά η τα «κουρεμένα ενοίκια», το πάγωμα των πληρωμών δόσεων ρυθμίσεων για οφειλές στο Δημόσιο και η υστέρηση στα έσοδα από φόρους και εισφορές διευρύνουν τη «μαύρη τρύπα» στον προϋπολογισμό κατά 1,869 δισ. ευρώ διογκώνοντας το έλλειμμα κατά 1,05% του ΑΕΠ.

Παράγοντες του υπουργείου Οικονομικών συνεχίζουν να θεωρούν ως πιθανό το εναλλακτικό σενάριο για ανάπτυξη 3,3% το 2021 (έναντι 4,8 που ήταν το βασικό σενάριο) και ξεκαθαρίζουν ότι η διασωλήνωση τη πραγματικής της οικονομίας με τον κρατικό προϋπολογισμό θα συνεχιστεί μέχρι να εμφανιστούν τα πρώτα σημάδια ανάπτυξης!

Με ενέσεις ρευστότητας, μέσα από διάφορα προγράμματα, τα υπουργεία Οικονομικών και Ανάπτυξης θα ενισχύσουν το κεφάλαιο κίνησης (και όχι μόνο) των επαγγελματιών, τα στεγαστικά δάνεια νοικοκυριών και επιχειρήσεων, ενώ θα “καλυφθούν” και ορισμένες από τις πάγιες δαπάνες που δεν μπορούν να ενταχθούν στα προγράμματα που ήδη τρέχουν.

Ειδικότερα:

- Επιστρεπτέα 6: Έχουν υποβληθεί ήδη 721. 395 αιτήσεις και το διαθέσιμο ποσό θα ξεπεράσει τα 500 εκατ. Ευρώ

- Επιστρεπτέα 7: Θα ξεκινήσει τον ερχόμενο Απρίλιο και το ποσό που θα δοθεί να ανέχεται σε 1 δισ.. ευρώ.

- “Γέφυρα 1 ”: Προβλέπεται η επιδότηση δόσεων των στεγαστικών δανείων για φυσικά πρόσωπα που πλήττονται από την πανδημία και για διάστημα 9 μηνών. Ο προϋπολογισμός ανέρχεται σε 380 εκατ. ευρώ

- “Γέφυρα 2”: Πρόκειται για ένα νέο πρόγραμμα που θα επιδοτεί την δόση σε επιχειρηματικά δάνεια για διάστημα 8 μηνών και με προϋπολογισμό 300 εκατ. ευρώ

- Επιδότηση τόκων: Είναι ένα στοχευμένο πρόγραμμα επιδότησης των τόκων ενήμερων επιχειρηματικών δανείων για τους μήνες Ιανουάριο έως και Μάρτιο του 2021, με προϋπολογισμό 200 εκατ. ευρώ.

- Επιδότηση Παγίων δαπανών: Με προϋπολογισμό 500 εκατ. ευρώ σχεδιάζεται να επιδοτηθούν, για έξοδα λειτουργίας οι επιχειρήσεις που ανήκουν στους άμεσα πληττόμενους κλάδους της οικονομίας

Δάνειο: Τα χρηματοδοτικά εργαλεία

Τραπεζικός Δανεισμός

Ο Τραπεζικός Δανεισμός είναι σήμερα ο πιο συνηθισμένος τρόπος χρηματοδότησης. Οι τράπεζες προσφέρουν δύο μεγάλες κατηγορίες δανείων προς τις επιχειρήσεις:

A. Τα δάνεια Κεφαλαίου Κίνησης, τα οποία είναι μικρής διάρκειας και έχουν σκοπό τη βελτίωση της ρευστότητας της επιχείρησης

B. Τα Μακροπρόθεσμα δάνεια που περιλαμβάνουν τα δάνεια εγκατάστασης και τα δάνεια επαγγελματικού εξοπλισμού.

Αναμένουμε τα εγγυημένα δάνεια για τις μικρές επιχειρήσεις τα οποία θα δώσουν μια ανάσα στην αγορά, αν είναι τόσο ευέλικτα όσο ακούγονται.

Εθνικό Ταμείο Επιχειρηματικότητας και Ανάπτυξης (ΕΤΕΑΝ)

Δάνεια τα οποία εγγυάται το δημόσιο από 30% έως 70%.

Επιχειρηματικά Κεφάλαια (Venture Capital)

Μεσο-μακροπρόθεσμες επενδύσεις υψηλής απόδοσης και υψηλού κινδύνου με συμμετοχή στα ίδια κεφάλαια νέων ή ταχέως αναπτυσσόμενων μη εισηγμένων επιχειρήσεων

Ιδιώτες Επενδυτές (Business Angels)

Οι επιχειρηματικοί άγγελοι είναι εξαιρετικά εύποροι ιδιώτες που επιθυμούν να επενδύσουν μέρος των πλεοναζόντων κεφαλαίων τους σε νέες επιχειρήσεις § Συχνά, οι εν λόγω ιδιώτες είναι εξαιρετικά δραστήριοι επιχειρηματίες με σημαντική εμπειρία από τη διαχείριση των δικών τους εταιρειών

Πρακτόρευση Απαιτήσεων (Factoring)

Η πρακτόρευση επιχειρηματικών απαιτήσεων εφαρμόζεται από τις τράπεζες και τις ανώνυμες εταιρείες που έχουν ως αποκλειστικό σκοπό αυτή τη δραστηριότητα § Το Factoring αποτελεί δέσμη χρηματοοικονομικών υπηρεσιών, οι οποίες καλύπτουν τις ανάγκες των επιχειρήσεων που πωλούν προϊόντα ή παρέχουν υπηρεσίες με βραχυπρόθεσμη πίστωση στους οφειλέτες τους

Θερμοκοιτίδες Επιχειρήσεων (Business Incubators)

Οι Θερμοκοιτίδες είναι τυποποιημένοι χώροι οι οποίοι δημιουργούνται για να παρέχουν ένα περιβάλλον που προσφέρει κοινές υποδομές και ειδικές υπηρεσίες, για ένα χρονικό διάστημα ( 3 έως 5 ετών) διευκολύνοντας το ξεκίνημα και την ανάπτυξη νέων καινοτόμων επιχειρήσεων, οι οποίες στη συνέχεια μετακινούνται σε δικούς τους επαγγελματικούς χώρους και τη θέση τους στη Θερμοκοιτίδα καταλαμβάνουν άλλες νεώτερες επιχειρήσεις.

Ανάλογα με τον σκοπό και το χαρακτήρα τους, οι θερμοκοιτίδες χωρίζονται στις παρακάτω βασικές κατηγορίες :

- Τεχνολογικές Θερμοκοιτίδες που στοχεύουν στην ανάπτυξη της τεχνολογίας και συνήθως βρίσκονται στο περιβάλλον Τεχνολογικών Επιστημονικών Πάρκων.

- Εξειδικευμένες Θερμοκοιτίδες οι οποίες φιλοξενούν επιχειρήσεις ενός συγκεκριμένου αντικειμένου. Αναφέρεται ως παράδειγμα η Θερμοκοιτίδα Agripolis στην Πάντοβα της Ιταλίας που προωθεί την αγροτική ανάπτυξη.

- Θερμοκοιτίδες που δημιουργούνται για τη διευκόλυνση μικρών νέων θυγατρικών ή για την εκκίνηση εμπορικών προσπαθειών από το τμήμα Έρευνας και Ανάπτυξης (R & D) μιας μεγάλης εταιρείας.

Χρηματοδοτική Μίσθωση (Leasing)

Το leasing είναι μια σύγχρονη μέθοδος μεσο-μακροπρόθεσμης χρηματοδότησης για την απόκτηση παγίων στοιχείων § H επιχείρηση επιλέγει τον εξοπλισμό ή το ακίνητο που θεωρεί κατάλληλο για τις ανάγκες του, η εταιρία leasing το αγοράζει και στη συνέχεια το μισθώνει για μια προσυμφωνημένη χρονική περίοδο.

Δάνειο: Δείτε αν δικαιούστε «κούρεμα» έως και 70%

Ποιοι και πώς σας δίνουν την δυνατότητα να μειώσετε σημαντικά το δάνειό σας. Όλες οι λεπτομέρειες στο xristika.gr.

«Κούρεμα» έως 70% προτείνουν οι servicers στα δάνεια νοικοκυριών και επιχειρήσεων, με τις επίμαχες μακροπρόθεσμες ρυθμίσεις να τηρούνται από σχεδόν οκτώ στους 10 δανειολήπτες με εξαίρεση μία μικρή… ανάπαυλα λόγω της υγειονομικής κρίσης.

Πιο αναλυτικά, σύμφωνα με τον πρόεδρο του Δ.Σ. των Εταιριών Διαχείρισης

Απαιτήσεων από Δάνεια και Πιστώσεις, κ. Αναστάσιο Πανούση, από τα δύο δισ. ευρώ που έχουν ρυθμίσει και αφορούν κατά 2/3 δάνεια σε νοικοκυριά και κατά ένα 1/3 δάνεια σε επιχειρήσεις, το ύψος του haircut προσεγγίζει το ποσοστό του 65 – 70%.

«Άρα, η συντριπτική πλειοψηφία των ρυθμίσεων που έχουμε κάνει είναι βιώσιμες και μακροπρόθεσμες», ανέφερε χαρακτηριστικά, στο πλαίσιο σχετικής συζήτησης στη Βουλή την περασμένη Παρασκευή και συνέχισε:

«Αναφορικά με την τηρησιμότητα των ρυθμίσεων, οι οποίες έχουν γίνει, η μεγάλη πλειοψηφία των δανειοληπτών – και αναφέρομαι και στα τραπεζικά, αλλά και στα τιτλοποιημένα χαρτοφυλάκια που διαχειριζόμαστε – η μεγάλη πλειοψηφία τηρεί τις ρυθμίσεις και για τις δύο μεγάλες κατηγορίες δανείων.

Στα στεγαστικά κυμαίνεται στο 75% – 80% και στις μικρομεσαίες επιχειρήσεις η τηρησιμότητα είναι στο 70% με 75%».

Σύμφωνα με τον ίδιο, η τηρησιμότητα βελτιώνεται διαχρονικά τα τελευταία χρόνια, με την εξαίρεση της πανδημίας, η οποία έχει επηρεάσει αρνητικά – τουλάχιστον για δύο τρίμηνα, ήτοι το β’ και γ’ τρίμηνο του 2020 – οπότε και υπήρξε μία ανατροπή, μία τάση αναστροφής αυτής της τηρησιμότητας.

«Τώρα, όμως, αρχίζει και ανακάμπτει, επιστρέφοντας σταδιακά στα προ κρίσης επίπεδα», πρόσθεσε.

Όσον αφορά στους πλειστηριασμούς, ο κ. Πανούσης υπογράμμισε πως αυτοί δεν είναι αυτοσκοπός. «Πρώτα και πάνω απ’ όλα βρίσκουμε λύσεις.

Αυτή είναι η προτεραιότητά μας. Ένα μη εξυπηρετούμενο δάνειο είναι ένα πρόβλημα και η επιδίωξή μας είναι να βρούμε τρόπο να εξυπηρετηθεί βιώσιμα και μακροπρόθεσμα.

Γιατί; Επειδή αυτό είναι και η επαγγελματική μας υποχρέωση, αλλά και το οικονομικό μας όφελος. Τα μέτρα αναγκαστικής εκτέλεσης, όπως, παράδειγμα, οι πλειστηριασμοί, είναι μόνο η έσχατη λύση.

Δεν θέλουμε να φτάνουμε εκεί και δεν είναι προς το συμφέρον κανενός, ούτε φυσικά το δικό μας, αφού είναι λύσεις κοστοβόρες και χρονοβόρες», κατέληξε.

Αξίζει να αναφερθεί ότι οι servicers διαχειρίζονται για λογαριασμό τραπεζικών ιδρυμάτων και επενδυτών δάνεια, αξίας περίπου 100 δισ. ευρώ, τα οποία προέρχονται από διαφορετικά δανειακά χαρτοφυλάκια όλων των κατηγοριών.

Δάνειο: Πάρε τώρα επιδότηση έως 55% – Ποιοι δικαιούνται έως και 10 εκατ. ευρώ

Επιδοτήσεις έως 55% για τη δημιουργία ή εκσυγχρονισμό επιχειρήσεων. Ποιοι κλάδοι επιδοτούνται από τον Αναπτυξιακό νόμο. Απίστευτα ποσά για τους δικαιούχους. Δείτε στο xristika.gr όλες τις λεπτομέρειες.

Όπως αναφέρει η εταιρεία VK PREMIUM Σύμβουλοι Επιχειρήσεων, επιδοτήσεις έως 55% και ύψους έως €10.000.000 προσφέρουν τα καθεστώτα του Αναπτυξιακού Νόμου 4399/2016 με προθεσμία υποβολής αιτήσεων έως τις 31 Μαρτίου 2021.

Ενδεικτικοί κλάδοι και δραστηριότητες που μπορούν να υπαχθούν στα καθεστώτα επιδοτήσεων

Τουρισμός

- Ίδρυση ή επέκτασης ξενοδοχείων τουλάχιστον 3*

- Ίδρυση, επέκταση και εκσυγχρονισμός camping τουλάχιστον 3*

- Ίδρυση και εκσυγχρονισμός σε παραδοσιακά ή διατηρητέα κτήρια τα οποία ανήκουν ή αναβαθμίζονται σε κατηγορία τουλάχιστον 2*

- Τουριστικές Εγκαταστάσεις (συνεδριακά κέντρα, κέντρα θαλασσοθεραπείας, κέντρα αναζωογόνησης – spa)

Μεταποίηση

- Παραγωγή χυμών φρούτων και λαχανικών

- Παραγωγή ειδών αρτοποιίας και αλευρωδών προϊόντων

- Παραγωγή μακαρονιών, λαζανιών, κουσκούς και παρόμοιων αλευρωδών προϊόντων

- Ποτοποιία – Ζυθοποιία – Παραγωγή Οίνου

- Μονάδες παραγωγής κρεατοσκευασμάτων και προϊόντων με βάση το κρέας, αλλαντικών, μονάδες διαχείρισης ζωικών υποπροϊόντων, σφαγεία, τεμαχιστήρια

- Μονάδες αξιοποίησης γάλακτος και παραγωγής γαλακτοκομικών προϊόντων

- Ελαιοτριβεία, ραφιναρίες ελαιολάδου, σπορελαιουργεία, μονάδες επεξεργασίας βρώσιμων ελαιών

- Παραγωγή αλεύρων, ξήρανση δημητριακών, επεξεργασία για παραγωγή βύνης, αμύλου, γλουτένης

- Επεξεργασία νέων –εναλλακτικών –καινοτόμων καλλιεργειών (ιπποφαές, αρώνια, γκότζι μπέρι, κρανιά, αλόη κ.λπ.).

- Άνθη (τυποποίηση και εμπορία ανθέων).

Αθλητισμός – Υγεία

- Γήπεδα (4×4, 5×5 κ.λπ.) ποδοσφαίρου, καλαθοσφαίρισης, αντισφαίρισης κ.λπ.

- Κολυμβητήρια (πισίνες)

- Κέντρα αποθεραπείας και αποκατάστασης

Αποθήκευση

- Υπηρεσίες μεταφοράς με διαχείριση της αλυσίδας εφοδιασμού προς τρίτους (logistics)

Φάρμακα

- Παραγωγή βασικών φαρμακευτικών προϊόντων και φαρμακευτικών παρασκευασμάτων

- Μονάδες επεξεργασίας για τελικά προϊόντα φαρμακευτικής κάνναβης

Πρωτογενής Τομέας

- Εκμεταλλεύσεις όλων των τύπων και παραγωγικών συστημάτων φυτικής παραγωγής

- Κτηνοτροφικές εγκαταστάσεις, βοοτροφικές ή χοιροτροφικές ή αιγοπροβατοτροφικές ή πτηνοτροφικές μονάδες

Πληροφορική

- Κατασκευή ηλεκτρονικών υπολογιστών και περιφερειακού εξοπλισμού

- Κατασκευή μονάδων μνήμης

- Παραγωγή πρωτοτύπων λογισμικού

- Επεξεργασία δεδομένων, καταχώρηση και συναφείς δραστηριότητες – δικτυακές πύλες

Είδη ενισχύσεων που προβλέπονται από τον νέο Αναπτυξιακό νόμο

- Φορολογική απαλλαγή

- Επιχορήγηση δαπανών του επενδυτικού σχεδίου

- Επιδότηση χρηματοδοτικής μίσθωσης

- Επιδότηση κόστους για νέες θέσεις εργασίας

Μέγιστο ποσό επιδότησης: έως €10.000.000.

Προθεσμία υποβολής αιτήσεων: έως 31 Μαρτίου 2021.

Επιλέξιμες δαπάνες ενισχύσεων

- Κατασκευή, επέκταση, εκσυγχρονισμός κτιριακών εγκαταστάσεων και διαμόρφωση του περιβάλλοντος χώρου.

- Αγορά και εγκατάσταση καινούριων σύγχρονων μηχανημάτων, εξοπλισμού, τεχνικών εγκαταστάσεων και μεταφορικών μέσων εσωτερικής διακίνησης.

- Μισθώματα χρηματοδοτικής μίσθωσης καινούργιων μηχανημάτων.

- Μισθολογικό κόστος

- Εξοπλισμός και συστήματα μηχανοργάνωσης

- Συμβουλευτικές υπηρεσίες

- Συστήματα ERP – CRM

- Συστήματα διασφάλισης ποιότητας, πιστοποιήσεις, προμήθεια και εγκατάσταση λογισμικού και συστήματα οργάνωσης της επιχείρησης.

H VK PREMIUM Σύμβουλοι Επιχειρήσεων αναλαμβάνει τον έλεγχο επιλεξιμότητας της επιχείρησης, καθώς και τη σύνταξη και υποβολή της σχετικής αίτησης για τη λήψη της επιδότησης.

Περισσότερες πληροφορίες δείτε εδώ ή στο τηλέφωνο 210-6835560.

Δάνειο: Έχεις καφετέρια, μπαρ ή εστιατόριο; Έτσι θα πάρεις χρηματοδότηση

Στο εμπόριο το ¼ των χρηματοδοτήσεων. Μόλις 0,54% της νέας ρευστότητας κατευθύνθηκε στην εστίαση. Ανοιχτός ο δρόμος για δανειοδότηση επαγγελματιών που δραστηριοποιούνται στην εστίαση. Δείτε στο xristika.gr όλες τις εξελίξεις.

Από τις νέες εκταμιεύσεις, ύψους άνω των 20,5 δισ. ευρώ πέρυσι, άνω των 5 δισ. ευρώ κατευθύνθηκαν στο εμπόριο. Μόλις 0,54% της νέας ρευστότητας για τις επιχειρήσεις κατευθύνθηκε στην εστίαση. Τα πιστοδοτικά κριτήρια και όχι η ανάγκη χρηματοδότησης των επιχειρήσεων, θα ανοίξει την πόρτα των τραπεζών για νέα δάνεια 15 δισ. ευρώ φέτος.

Περίπου το ¼ της νέας χρηματοδότησης που έδωσαν οι τράπεζες στις επιχειρήσεις το 2020, απορρόφησε το εμπόριο. Στον κλάδο του εμπορίου κατευθύνθηκε ρευστότητα άνω των 5 δισ. ευρώ, ποσοστό 24,50% του συνόλου των χρηματοδοτήσεων από το τραπεζικό σύστημα, οι οποίες ξεπέρασαν την περυσινή χρονιά του κορονοϊού, τα 20,5 δισ. ευρώ.

Σύμφωνα με στοιχεία που παρέθεσε στην Διαρκή Επιτροπή Οικονομικών Υποθέσεων της Βουλής την περασμένη Παρασκευή ο Πρόεδρος της Ελληνικής Ένωσης Τραπεζών, Γιώργος Χαντζηνικολάου, από το σύνολο των νέων δανείων, ύψους 20,552 δισ. ευρώ, το εμπόριο έλαβε μακράν τη μερίδα του λέοντος και ακολούθησαν οι κατηγορίες λοιπών κλάδων (ποσοστό 9,14%), μεταφορών (πλην ναυτιλίας) και αποθήκευσης (8,52%), πετρελαιοειδών (7,65%), ναυτιλίας (7,46%), καταλυμάτων (6,72%), βιομηχανίας τροφίμων, ποτών και καπνού (5,65%) και ενέργειας (5,61%).

Όλοι οι παραπάνω επιχειρηματικοί τομείς έλαβαν νέο δανεισμό άνω του 1 δισ. ευρώ έκαστος και συνολικά ο δανεισμός τους ανήλθε στο 75,25% των νέων εκταμιεύσεων. Σημειώνεται ότι από τις νέες χρηματοδοτήσεις των 20,5 δισ. ευρώ, ποσό περίπου 3,6 δισ. ευρώ αφορά σε εκταμιεύσεις μέσω των χρηματοδοτικών προγραμμάτων της Ελληνικής Αναπτυξιακής Τράπεζας (περίπου 944 εκατ. ευρώ, ή ποσοστό 26,22% μέσω του ΤΕΠΙΧ ΙΙ και περίπου 2,66 δισ. ευρώ, ή ποσο73,78% μέσω του Εγγυοδοτικού).

Ο κλάδος της εστίασης, ο οποίος έχει δεχτεί βαρύτατο πλήγμα από το κλείσιμο της Οικονομίας για την αποτροπή εξάπλωσης της πανδημίας, βρίσκεται στον πάτο της λίστας των εκταμιεύσεων επιχειρηματικών δανείων το 2020, με ποσοστό συμμετοχής μόλις 0,54%, που αντιστοιχεί σε νέο δανεισμό περίπου 112 εκατ. ευρώ.

Η εικόνα αυτή είναι αποκαλυπτική α) για το πόσο διστακτικές είναι οι τράπεζες στο να δώσουν νέα δάνεια με αυξημένο κίνδυνο αυτά να καταστούν κόκκινα, και β) για το πόσο το θέμα της χρηματοδότησης επιχειρήσεων χωρίς πρόσβαση στον τραπεζικό δανεισμό, θα αναδειχθεί σε μέγα ζήτημα, απαιτώντας κρατικές παρεμβάσεις.

Ο Πρόεδρος της Ελληνικής Ένωσης Τραπεζών έθεσε πολύ συγκεκριμένα και αυστηρά τα όρια της πιστωτικής επέκτασης για τις τράπεζες, τα οποία δεν είναι ανάλογα της πλεονάζουσας ρευστότητας στο τραπεζικό σύστημα.

Επιχειρήσεις και ιδιώτες που δεν ικανοποιούν τα βασικά τραπεζικά κριτήρια έμειναν και θα μένουν εκτός τραπεζικής χρηματοδότησης, καθώς το τραπεζικό σύστημα δεν μπορεί και δεν πρέπει να επαναλάβει τα λάθη του παρελθόντος.

«Όση κατανόηση και να υπάρχει για την κρίση που περνάμε, οι τράπεζες δεν μπορούν να ξεπεράσουν τα εποπτικά και πιστοδοτικά κριτήρια που διέπουν την λειτουργία τους, και πιο συγκεκριμένα δεν μπορούν να δώσουν δάνεια σε οικονομικές μονάδες όταν η ικανότητα εξυπηρέτησης και η δυνατότητα αποπληρωμής των δανείων ή δεν υπάρχει ή δεν μπορεί να τεκμηριωθεί», τόνισε ο Πρόεδρος της ΕΕΤ κ. Χαντζηνικολάου, ξεκαθαρίζοντας ότι το τραπεζικό σύστημα δεν μπορεί να ανταποκριθεί σε αυτή την πρόκληση.

Ποιοι ιδιώτες και επιχειρήσεις, λοιπόν, δεν πληρούν τα πιστοδοτικά κριτήρια και άρα αποκλείονται από τον νέο τραπεζικό δανεισμό;

Είναι αυτοί που ως οικονομικές μονάδες έχουν μη εξυπηρετούμενα δάνεια, είτε γιατί έχουν αρρύθμιστες φορολογικές ή ασφαλιστικές εισφορές, είτε γιατί έχουν ξεπεράσει τα όρια των κρατικών επιχορηγήσεων, είτε έχουν αρνητικά ίδια κεφάλαια, ή γιατί είναι ήδη υπερδανεισμένες. Με άλλα λόγια, ανήκουν σε μια κατηγορία που για τις ανάγκες του δανεισμού τις καθιστά προβληματικές ως προς την πιθανότητα αποπληρωμής των συνολικών υποχρεώσεών τους.

Γιατί οι τράπεζες δεν πρόκειται να δείξουν ελαστικότητα στην εφαρμογή των πιστοδοτικών κριτηρίων, παρά τις αυξημένες ανάγκες για δανεισμό που έχει δημιουργήσει η πανδημική κρίση;

Διότι, όπως ξεκαθάρισε ο Πρόεδρος της ΕΕΤ, οι τράπεζες είναι εποπτευόμενες οικονομικές μονάδες, γιατί δέχονται καταθέσεις και αναλαμβάνουν την υποχρέωση να επιστρέψουν αυτές τις καταθέσεις όταν οι καταθέτες τις απαιτήσουν. Και για να είναι αυτό δυνατόν, τα δάνεια τα οποία δίνουν πρέπει να είναι επίσης εισπράξιμα. Εάν τα δάνεια σταματούν να είναι εισπράξιμα, υπονομεύεται η ικανότητα των τραπεζών να ανταποκριθούν στην υποχρέωση επιστροφής των καταθέσεων στους καταθέτες. Γι’ αυτό οι τράπεζες είναι εποπτευόμενες επιχειρήσεις, και ο κύριος στόχος της εποπτείας τους είναι διττός: αφενός να διασφαλίζεται η ποιότητα των δανείων που χορηγούν και άρα η ικανότητα αποπληρωμής των καταθετών, αφετέρου οι τράπεζες να διατηρούν μίνιμουμ ίδια κεφάλαια για να καλύψουν τυχόν ζημιές, που συμβαίνουν όπως σε κάθε επιχείρηση.

«Αν το τραπεζικό σύστημα διοχετεύσει την ρευστότητα που έχει – δηλαδή τα χρήματα των καταθέσεων και τα δικά του κεφάλαια – σε δανειολήπτες που δεν ικανοποιούν τα εποπτικά και πιστοδοτικά κριτήρια, θα δημιουργηθεί ένα νέο κύμα κόκκινων δανείων, θα μας πάει ένα βήμα πίσω (και ίσως παραπάνω) στην ηράκλεια προσπάθεια που κάνουμε να μειώσουμε τα κόκκινα δάνεια που κληρονομήσαμε από την πολυετή κρίση», είπε ο κ. Χαντζηνικολάου.

Σημειώνεται ότι και για τα δάνεια που χορηγούν οι τράπεζες μέσω της Ελληνικής Αναπτυξιακής Τράπεζας και φέρουν κρατικές εγγυήσεις, ισχύουν επίσης πιστοδοτικά κριτήρια βάσει προϋποθέσεων κοινών για όλες τις ευρωπαϊκές χώρες.

Όπως προκύπτει, λοιπόν, οι τράπεζες θα επικεντρωθούν στις υγιείς ή βιώσιμες οικονομικές μονάδες για νέο δανεισμό και θα καταβάλλουν κάθε προσπάθεια για να ρυθμίσουν τις οφειλές και να εξυγιάνουν όσες κρίνονται τώρα ως μη bankable, με στόχο να τις βοηθήσουν να δημιουργήσουν τις προϋποθέσεις για να έχουν ξανά πρόσβαση σε νέο δανεισμό. Στο πλαίσιο της προσπάθειας αυτής εντάσσεται η τακτική που έχουν ακολουθήσει εκτεταμένα οι τράπεζες εν μέσω της πανδημικής κρίσης, αξιολογώντας την πιστοληπτική ικανότητα των πελατών τους με βάση τα ιστορικά οικονομικά τους στοιχεία προ Covid.

Σημειώνεται ότι στην πρώτη κατηγορία, των bankable οικονομικών μονάδων, το τραπεζικό σύστημα αναμένεται να εκταμιεύσει φέτος νέα δάνεια 15 δισ. ευρώ.