Οι ελληνικές τράπεζες πάντως έχουν ήδη προσαρμόσει τις εκτιμήσεις τους για το 2023 με την παραδοχή ότι το επιτόκιο της ΕΚΤ θα φτάσει το 4%. Αναλυτικά παραδείγματα στο xristika.gr.

Προετοιμασμένες για βασικό επιτόκιο της Ευρωπαϊκής Κεντρικής Τράπεζα (Deposit Facility Rate) στο 4% μέχρι τις αρχές του φθινοπώρου και αποκλιμάκωση του στις αρχές του 2024 είναι οι ελληνικές τράπεζες.

Σύμφωνα με τους συμμετέχοντες στην πρόσφατη δημοσκόπηση του Bloomberg, η αύξηση κατά 50 μ.β αυτή την εβδομάδα πρέπει να θεωρείται δεδομένη και θα ακολουθήσουν τρεις ακόμα μικρότερες – 25μ.β έκαστη – φτάνοντας τα επιτόκια στο 3,75% μέχρι τον Ιούλιο.

Αλλωστε η επικεφαλής της ΕΚΤ, Κριστίν Λαγκάρντ έχει ξεκαθαρίσει ότι δεν υπάρχει επιτοκιακό «ταβάνι» αλλά ο στόχος μείωσης του πληθωρισμού κάτω από το 2%.

Δάνεια: Monitoring στο στεγαστικό χαρτοφυλάκιο

Οι ελληνικές τράπεζες πάντως έχουν ήδη προσαρμόσει τις εκτιμήσεις τους για το 2023 με την παραδοχή ότι το επιτόκιο της ΕΚΤ θα φτάσει το 4%.

Στο επίκεντρο της προσοχής τους είναι τα δανειακά χαρτοφυλάκια που πρέπει πάση θυσία να παραμείνουν υγιή σε περιβάλλον αυξημένων επιτοκίων και ισχυρών πληθωριστικών πιέσεων, συνθήκες που αυξάνουν τον κίνδυνο μείωσης των δυνατοτήτων των δανειοληπτών να ανταποκριθούν στις υποχρεώσεις τους.

Την περασμένη εβδομάδα η Κριστίν Λαγκάρντ κάλεσε τις ευρωπαϊκές τράπεζες να επανεξετάσουν τους όρους δανείων και να κατανείμουν τις αποπληρωμές στην πάροδο του χρόνου.

Τα αυξημένα επιτόκια έχουν φρενάρει και τη ζήτηση για νέα δάνεια και ενδεχομένως να αναγκάσει τις τράπεζες να αναθεωρήσουν τους στόχους πιστωτικής επέκτασης.

Στην παρούσα φάση πάντως δεν έχουμε σημαντικές αρρυθμίες στις αποπληρωμές δανείων ωστόσο το στεγαστικό χαρτοφυλάκιο είναι το πιο ευαίσθητο – όχι μόνο στην Ελλάδα – και βρίσκεται υπό στενή παρακολούθηση.

Δάνεια: Θα αυξηθούν τα NPEs

H διοίκηση της Εurobank εκτιμά ότι οι εισροές νέων Μη Εξυπηρετούμενων Ανοιγμάτων (ΝPEs) θα κυμανθούν από 400-450 εκατ. ευρώ (έναντι 46 εκατ ευρώ πέρσι) με τα στεγαστικά δάνεια να είναι πιο ευαίσθητα στην άνοδο των επιτοκίων.

Με βασικό επιτόκιο 3,5% τα μισά στεγαστικά δάνεια θα έχουν επιβάρυνση 15% στη δόση τους και τα υπόλοιπα 30%. Παρ’ όλα αυτά, με βάσει το επιχειρησιακό σχέδιο της τράπεζας το δείκτη ΝPE θα διατηρηθεί στο 5,2% και με οργανικό τρόπο θα μειωθεί το 2025 στο 4,5% .

Στο τέλος του 2022 τα συνολικά ΝPE ήταν 2,3 δις ευρώ (μειωμένα κατά 0,5 δις ευρώ). Στα στεγαστικά δάνεια ο δείκτης ΝPE διαμορφώθηκε στο 5,7% (0,5 δις ευρώ) ενώ τα ενήμερα στεγαστικά ήταν 10,2 δις ευρώ.

Εν αντιθέσει με τις τράπεζες, οι δανειολήπτες με στεγαστικά δάνεια κυμαινόμενου επιτοκίου κάθε άλλο παρά ψύχραιμοι είναι.

Με εξαίρεση του ευάλωτους που θα μπορούν να ζητήσουν την επιδότηση του 50% της αύξησης της δόσης τους, οι υπόλοιποι πρέπει να υποστούν τις παράπλευρες απώλειες της «μάχης» της ΕΚΤ κατά του υψηλού πληθωρισμού.

Δάνεια: Πάνω από 6% το επιτόκιο

Οι δανειολήπτες και ειδικά όσοι πήραν τα τελευταία χρόνια στεγαστικό δάνειο μπορεί να δουν το επιτόκιο να σπάει το φράγμα του 6%-6,5% από 2,5% που ήταν τον Ιούλιο του 2022 όταν ξεκίνησε η αύξηση των επιτοκίων.

Την περασμένη Παρασκευή το euribor 3 μηνών, που είναι η βάση καθορισμού του επιτοκίου άγγιξε το 3% όταν μέχρι και τον Ιούνιο του 2022 ήταν αρνητικό.

Οι τράπεζες σε μια προσπάθεια να διατηρήσουν την υγεία του χαρτοφυλακίου τους αλλά και να διατηρήσουν τη ζήτηση για νέα δάνεια – σταθερού επιτοκίου καθώς κυμαινόμενο δεν ζητάει κανένας πλέον – μειώνουν το δικό τους επιτοκιακό περιθώριο (spread) χωρίς ωστόσο να είναι δυνατόν να απορροφήσουν τις αυξήσεις της ΕΚΤ.

Δάνεια: Παραδείγματα

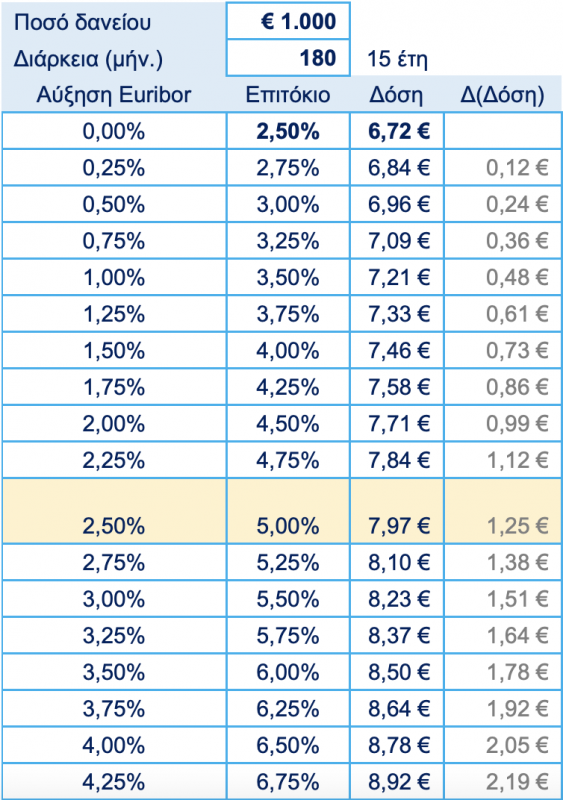

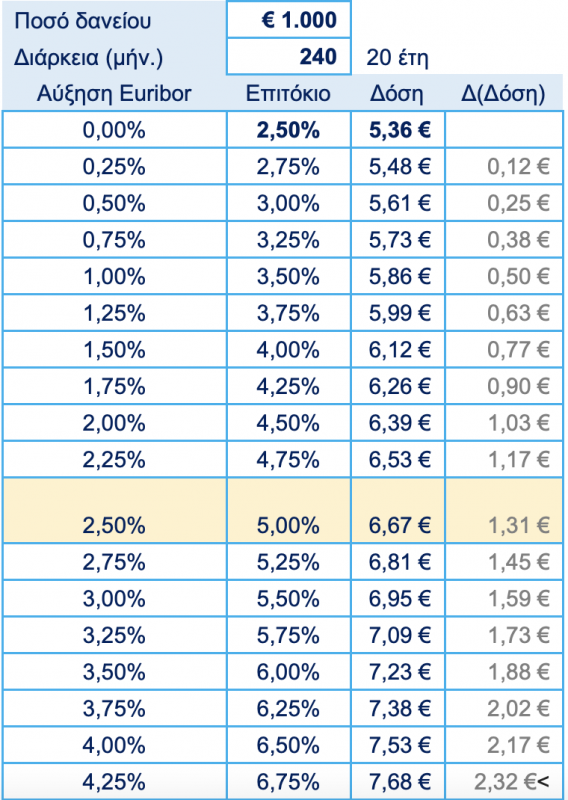

Λαμβάνοντας υπόψη ότι το ύψος των μέσο ύψος των στεγαστικών δανείων κυμαίνεται μεταξύ 80.000-100.000 ευρώ και η μέση διάρκεια είναι 20-25 έτη, ο παρακάτω πίνακας είναι ενδεικτικός του «βάρους» που καλούνται να σηκώσουν οι δανειολήπτες (ύψος δόσης ανά 1.000 ευρώ).

Για παράδειγμα ένα δάνειο 100.000 ευρώ διάρκειας 20 ετών είχε μηνιαία δόση τον Ιούλιο του 2022 στα 536 ευρώ με το euribor μηδενικό και το επιτόκιο στο 2,50%. Με το euribor στο 2,75% το επιτόκιο διαμορφώνεται στο 5,25% και η μηνιαία δόση στα 681 ευρώ.

Δηλαδή σε λιγότερο από ένα χρόνο έχει αυξηθεί κατά 145 ευρώ και θα συνεχίσει να κινείται ανοδικά. Αν επιβεβαιωθούν οι προβλέψεις για επιτόκια από 6%, πχ στο 6,25% η μηνιαία δόση θα διαμορφωθεί στα 738 ευρώ, δηλαδή 202 ευρώ ψηλότερα από τον Ιούλιο του 2022.

Δάνεια: Στεγαστικό Δάνειο – Οι τιμές είναι ανά 1.000 ευρώ δανείου:

Δάνεια: Τα νοικοκυριά

Σύμφωνα Ετήσια έρευνα για το Εισόδημα & τις Δαπάνες Νοικοκυριών 2022 του ΙΝΕ ΓΣΕΒΕΕ από τα νοικοκυριά που διαμένουν σε ιδιόκτητο σπίτι το 21,3% έχει ενεργό στεγαστικό δάνειο .

Από τα νοικοκυριά αυτά το 18,7% (έναντι 16,5% το 2021) καταβάλλει τις δόσεις του δανείου συχνά με κάποια καθυστέρηση, ενώ το 8,5% (6% στην έρευνα του 2021) έχει καθυστερημένες οφειλές για περισσότερο από 3 μήνες.

Επιδεινωμένη είναι η εικόνα σε σχέση με την έρευνα του 2021 και ως προς τις εκτιμήσεις των νοικοκυριών αναφορικά με τη δυνατότητα εξυπηρέτησης των στεγαστικών δανειακών τους υποχρεώσεων το 2023.

Συγκεκριμένα, από τα νοικοκυριά που διαμένουν σε ιδιόκτητο σπίτι και έχουν στεγαστικό δάνειο, το 21,5% δήλωσε πως δεν θα μπορέσει ή μάλλον δεν θα μπορέσει να ανταποκριθεί στις δανειακές του υποχρεώσεις

Αυξημένος σε σχέση με το 2021 είναι ο φόβος των νοικοκυριών ότι μπορεί να απολέσουν το σπίτι τους λόγω οφειλών. Ειδικότερα, το 14,4% (11,3% το αντίστοιχο ποσοστό το 2021) των νοικοκυριών εξέφρασε το φόβο απώλειας του ακινήτου λόγω αδυναμίας πληρωμής των υποχρεώσεων προς τις τράπεζες ή το Δημόσιο.

Δάνεια: Τριπλή ασφυξία

Από τα μέσα Ιουλίου ήδη ξεκίνησε η ανοδική κίνηση στα επιτόκια των δανείων στεγαστικών, καταναλωτικών αλλά και επιχειρηματικών, μετά την πρώτη αύξηση των επιτοκίων της ΕΚΤ κατά 0,25 μονάδες.

Οι πρώτες επιβαρύνσεις είναι ορατές στα δάνεια με κυμαινόμενο επιτόκιο, καθώς βασίζονται στο επιτόκιο Εuribor τριμήνου, το οποίο, κινούμενο ανοδικά, προεξοφλεί τις αυξήσεις επιτοκίων της ΕΚΤ έχοντας ήδη φτάσει στο 0,82%.

Μέσα στο δίμηνο Ιουλίου – Αυγούστου στα στεγαστικά δάνεια και για μέσο δάνειο ποσού 100.000 ευρώ οι επιβαρύνσεις ξεκινούν από περίπου 20-30 ευρώ τον μήνα.

Και μετά τη δεύτερη αύξηση των επιτοκίων της ΕΚΤ αναμένεται τις ερχόμενες ημέρες η επιβάρυνση αυτή σταδιακά να διπλασιαστεί μέχρι και την επόμενη -τρίτη στη σειρά- αύξηση επιτοκίων, πριν από τα τέλη του έτους.

Πρακτικά οι δανειολήπτες θα επιβαρύνονται στο εξής και με το ποσό μιας… 13ης δόσης μέσα στον χρόνο.

Για παράδειγμα:

Για στεγαστικό δάνειο 100.000 ευρώ 20ετίας, με κυμαινόμενο επιτόκιο που ήταν στο 3% μέχρι τον Ιούνιο και πλήρωνε μηνιαία δόση 561 ευρώ, η δόση του δανειολήπτη αυξήθηκε από τον προηγούμενο μήνα ήδη σε 586 ευρώ, με επιβάρυνση 25 ευρώ τον μήνα ή 300 ευρώ ετησίως.

Μετά και τη νέα αύξηση όμως κατά 0,75% η νέα δόση ανέρχεται πλέον σε 623 ευρώ (+37 ευρώ τον μήνα), δηλαδή 444 ευρώ ετησίως επιπλέον. Και τελικό κόστος 744 ευρώ τον χρόνο ή 132% μιας τακτικής μηναίας δόσης.

Φυσικά οι επιβαρύνσεις στις δόσεις μπορεί να είναι μεγαλύτερες ή μικρότερες, ανάλογα με το ποσό ή τη διάρκεια του δανείου, κυρίως όμως με βάση τη διάρκεια που απομένει για να λήξει.

Καθώς οι τόκοι εξοφλούνται εμπροσθοβαρώς, αν το δάνειο βρίσκεται στην πρώτη 3ετία ή 5ετία πληρωμών, μπορεί να δει επιβάρυνση μεγαλύτερη και από 30 ευρώ τον μήνα.

Και οι επιβαρύνσεις αυξάνονται όσο θα αυξάνονται τα τραπεζικά επιτόκια κάθε 2 ή 3 μήνες, μέχρι να επιτευχθεί ο στόχος για αναχαίτιση των πληθωριστικών πιέσεων.

Αντιθέτως, αν έχει περάσει το μέσον της διάρκειας του δανείου και πλησιάζει προς τη λήξη του, ο δανειολήπτης αποπληρώνει κυρίως κεφάλαιο και πολύ λιγότερους τόκους. Αρα, αν ο δανειολήπτης ενός δανείου 20ετίας έχει μπει πλέον, π.χ., στον 15ο χρόνο, δεν χρειάζεται να ανησυχεί πόσο θα επιβαρυνθεί.

Δάνεια: Ο μόνος… κερδισμένος

Αυξήσεις επιτοκίων σημαίνει αύξηση του κόστους του χρήματος και για τα κράτη. Ειδικά υπερχρεωμένες χώρες όπως η Ελλάδα επιβαρύνονται υπέρμετρα τόσο για τόκους υφιστάμενων δανείων όσο και για να αναχρηματοδοτήσουν το χρέος τους με νέα δάνεια από τις αγορές ομολόγων.

Η περίπτωση της χώρας μας είναι όμως διαφορετική. Το υπουργείο Οικονομικών και ο ΟΔΔΗΧ έσπευσαν ήδη να αντλήσουν το 70% των δανειακών αναγκών της χρονιάς πριν από το β’ εξάμηνο.

Και επιπλέον διαθέτει αυτή τη στιγμή και ένα τεράστιο ταμειακό απόθεμα ύψους 39 δισ. ευρώ, το οποίο διατηρείται σε αυτά τα επίπεδα παρά τα μέτρα στήριξης σε νοικοκυριά και επιχειρήσεις, λόγω της ορθολογικής δημοσιονομικής διαχείρισης αλλά και των επιδόσεων της οικονομίας, που ανατροφοδοτούν τα κρατικά ταμεία.

Αντιθέτως η Ιταλία, που έχει μπει σε νέα φάση πολιτικής αναταραχής, πρέπει να προσελκύσει περί τα 200 δισ. ευρώ μέσα στο τελευταίο τρίμηνο.

Η Ελλάδα είναι επίσης σπάνια περίπτωση χώρας που, λόγω των μνημονίων, έχει κλειδώσει το 99% του δημοσίου χρέους των 394 δισ. ευρώ σε σταθερό επιτόκιο.

Και συνεπώς, με βάση τα παραπάνω, δεν καίγεται να δανειστεί ακριβό χρήμα, ούτε επιβαρύνεται με αυξημένους τόκους σε κάθε μεταβολή λόγω ΕΚΤ ή αγορών.